Black-Scholes optiewaarderingsmodel

Black-Scholes optiewaarderingsmodel wordt gebruikt om optieprijzen te berekenen. Market makers hanteren daarbij doorgaans dit beroemde optiewaarderingsmodel. Het Black-Scholes-model is het meest toegepaste model om de prijs van een optie te bepalen.

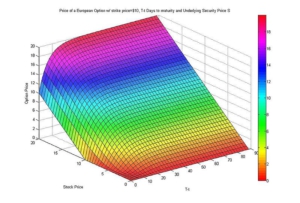

De prijs van een optie wordt bepaald door de volgende waarden: de koers van het onderliggend aandeel, de uitoefenprijs van de optie, het dividend, de looptijd van de optie, de rentestand en de volatiliteit van het aandeel.

We kunnen deze formule gebruiken om de theoretische waarde van een optie te berekenen wanneer we de waarden van de variabelen kennen en daarmee vaststellen of een optie te duur is of te goedkoop.

Wanneer we uitgaan van het feit dat de markt altijd gelijk heeft, dan kunnen we de formule gebruiken om een vergelijking met 1 onbekende op te lossen: de impliciete volatiliteit. Dit is wat de markt blijkbaar inschat in welke mate de onderliggende waarde, een index of een aandeel bijvoorbeeld, zal gaan bewegen.

We weten immers wat de koers is van de onderliggende waarde, wat de rente en het dividend zijn en de looptijd en de uitoefenprijs. Hiermee is eenvoudig te herleiden wat de markt verwacht. Verwacht de markt meer schommeling, dan zal de impliciete volatiliteit hoger zijn wat dus leidt tot een hogere premie.

Verwacht de markt meer rust, dan zal de impliciete volatiliteit lager zijn wat dus leidt tot een lagere premie. We kunnen de premie immers zien als de prijs van risico. Vergelijkheid met de premie voor een brandverzekering. Wanneer de kans op brand toeneemt, zal een hogere premie worden gevraagd.

Black-Scholes: Nobelprijs

In 1997 kregen wetenschappers Fischer Black en Myron Scholes de Prijs van de Zweedse Rijksbank voor economie (ook wel bekend als Nobelprijs voor de Economie). Black was reeds in 1995 overleden maar werd wel postuum vermeld.

De Nobelprijs kregen deze heren voor het feit dat in hun Black-Scholes model, optieprijzen onafhankelijk zijn van de mate van risico en daarmee ook onafhankelijk van de mate van risico-aversie, een groot theoretisch probleem in de financiële wiskunde.

Déconfiture LTCM

Het ironische is echter dat Long-Term Capital Management (LTCM) in 1998 failliet ging, ondanks dat onder meer Myron Scholes partner van LTCM was. Dit hedgefund richtte zich op het benutten van kleine prijsverschillen tussen verschillende gerelateerde obligaties. Deze arbitragehandel leverde rendement op ongeacht de richting van de beurs.

Omdat de prijsverschillen klein waren, werd grootschalig ingezet met een hefboomwerking (leverage). En toen ging het mis: in augustus en september van 1998 brak de Russische roebelcrisis uit, waardoor LTCM zwaar in de problemen kwam en op de fles ging, ondanks hun eigen Black-Scholes model.

Handleiding Geld verdienen met opties

Download hier de handleiding vol met geheimen hoe geld te verdienen met opties, geschreven door Drs. Harm van Wijk.

+ Bonus spreadsheets waarmee je eenvoudig de beste opties kunt selecteren

+ Extra bonus een 5%-rendementsabonnement op OptieAlert

+ 30 dagen niet goed, geld terug garantie

Klik op de volgende link voor meer informatie: https://beleggen.com/geld-verdienen-met-opties/

Belangrijk is om de richting van de onderliggende goed in te schatten. Zie hoe je met het volgen van de trend, de markt kunt verslaan.