Goed nieuws: we hebben ons platform compleet vernieuwd

Het slechte nieuws? De pagina die je zoekt is tijdens deze upgrade verhuisd.

Om jou nog beter van dienst te zijn hebben we hier een compleet overzicht van ons actuele aanbod:

WORD FINANCIEEL VRIJ MET PERSOONLIJKE 1-OP-1 COACHING

Verander je financiële toekomst met de steun van beleggingsdeskundigen. Ontdek op maat gemaakte, bewezen strategieën die echte resultaten opleveren. Klaar om financiële vrijheid te bereiken? Plan nu een strategisch gesprek en zet de eerste stap!

Boeken

Leer over de eerste 10 stappen van beleggen om succesvol te worden.

Coaching

Ontdek alles over beleggen van beginner tot expert. Iedere prof heeft een coach en jij?

Podcast

Krijg inspiratie van andere experts hoe je succesvol bent met beleggen.

Community

Groei sneller met beleggers via een gratis besloten community.

Gratis boekpakket

Baby's eerste miljoen

Events

Netwerk jezelf naar succes. De weg naar succes kan eenzaam zijn, maar dat hoeft niet.

Software

Verlaag je risico’s en verhoog je rendement met software.

Daytraden

Will je een gratis handleiding In 10 stappen Succesvol Day traden?

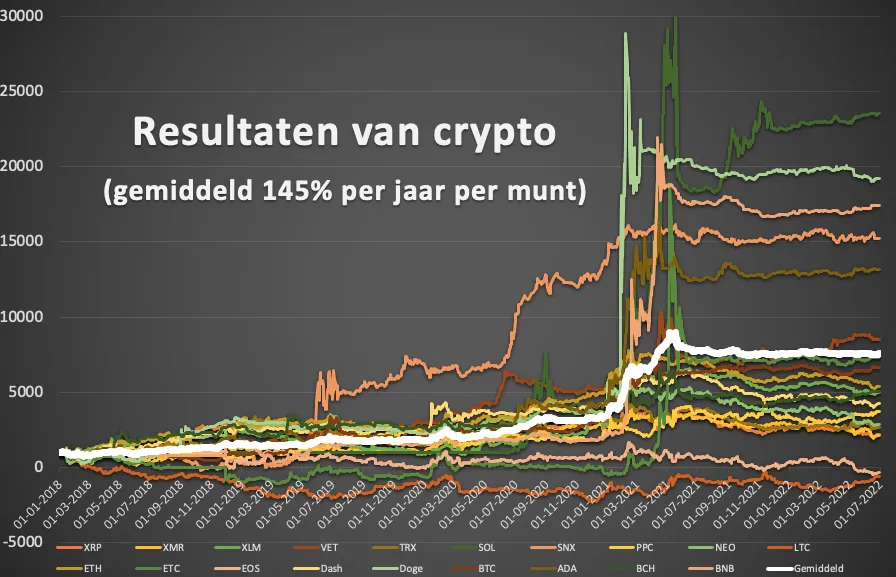

Aan de slag met crypto

Gratis "Handleiding geld verdienen met Bitcoin en Ethereum "Probeer

Ben je op zoek naar iets specifiek? Neem dan gerust contact op met onze support afdeling: [email protected]

Beleggen.com LLC| Beter Dan De Bank © 2025

Algemene Voorwaarden | Privacy | Disclaimer | Inkomsten Disclaimer

1209 MOUNTAIN ROAD PL NE STE R - 87110 ALBUQUERQUE - NEW MEXICO - USA