Goud, het enige alternatief

Centrale bankiers weten natuurlijk al lang dat stimulering van de economie onder de huidige omstandigheden middels renteverlaging en het openzetten van de geldsluis even zinloos is als het bestrijden van een meltdown in een kernreactor door de brandkraan wijd open te houden.

Renteverlagingen en de geldkraan kunnen op zich nooit de kredietfunctie nieuw leven inblazen en hebben alleen tijdelijk resultaat bij voldoende financiële reserves “op de bank” maar niet als het bankwezen van schulden vergeven is.

Met Japan als “lichtend” voorbeeld” weten Bernanke en ‘companion in crime’ Draghi dat de Keynesiaanse “oplossing” een drogoplossing is die slechts tot economische rampspoed leidt in de vorm van deflatie (schuldvernietiging) óf (hyper)inflatie (verdamping van de koopkracht).

In dat kader is het exemplarisch dat Nout Wellink, Klaas Knot en Mario Draghi als reactie op mijn columns niet verder kwamen dan “notie” te hebben genomen (Nout Wellink) of ‘thank you for sharing your views and analyses with us’ (Mario Draghi’s secretaresse) of door niets van zich te laten horen (Klaas Knot).

Scheiding van geld en staat

Het is meer dan genoeg geweest. Na de scheiding van kerk en staat een paar eeuwen geleden is het nu ruimschoots tijd voor de scheiding van geld en staat. Daarmee zou een einde komen aan de permanente rente– en andere marktverstoringen en kan een periode van boetedoening voor de bankiers worden ingeluid.

Een centrale bank dient volstrekt onafhankelijk van de politiek te functioneren. Op die manier was ook de Duitse Bundesbank door de geallieerden in 1948 opgezet conform de stelling dat een centrale bank zich naar de markt moest richten en niet naar de politiek. Die positionering heeft voor een belangrijk deel bijgedragen tot het succes van de D-mark en het ‘Wirtschafswunder’ na WO II.

De overdracht van het gezag aan de ECB in 2001 bleek een heikel punt. Deze bank moest in Frankfurt als zetel van de Bundesbank worden gevestigd. De euro moest een duplicaat van de D-mark zijn. Het vertrouwen in de euro groeide aanvankelijk totdat de Griekenland ‘case’ zich aandiende.

Voormalig ECB president Trichet bleef er aanvankelijk op hameren geen Griekse staatsschuld op te kopen. Echter na een meeting van EU politici in mei 2010 ging hij alsnog overstag.

Duidelijk werd dat Trichet bleek te hebben toegegeven aan de wil van de politici. Ingegeven door het door en door het verziekte met de politiek verweven Fedbeleid wist hij zich niet staande te houden tegen het geweld van de inmiddels ontstane schuldbubbel. Het opkopen van staatsschuld werd gemene zaak.

Mario Draghi benadrukte recent nog eens alles in het werk te zullen stellen om de euro te redden. Als hij daarmee bijdrukken bedoelde dan leert het verleden dat bijdrukken slechts leidde tot vernietiging van koopkracht en inleiding vormde tot een ‘fin de siècle’. In elk geval smaakte hij het genoegen op de beurs een ware zomerrally te hebben bewerkstelligd. Hoe naïef kun je als belegger zijn?

Ter bescherming van onze koopkracht zal het “goudwiel” opnieuw moeten worden uitgevonden. De staat zal zich dan volledig afzijdig dienen te houden van marktmanipulatie en alleen staatsschuld uit te zetten voor zover deze door harde reserves wordt gedekt. Bij gebrek aan voldoende middelen kun je er donder op zeggen dat “de staat” het zal bestaan om opnieuw à la Roosevelt in 1933 tot goudconfiscatie over te gaan.

Weliswaar zou er dan een reële verankering met goud worden gerealiseerd maar dit heeft om uiteenlopende redenen – meestal oorlog – nooit stand gehouden. Bezitters van edelmetaal in welke vorm dan ook dienen dat vanwege dit ongewisse risico in elk geval buiten de € en $ zones te stallen.

Tekenen aan de wand

Achter de schermen wordt naarstig gekeken naar hoe het verder met de euro moet. Hier doemen een aantal niet aanlokkelijke scenario’s op zoals:

- Griekenland er uit

- alle PIIGS er uit

- Duitsland met Nederland, Luxemburg en Finland in een resteuro

- euro exit

Maar laten we nog even positief blijven en kijken naar meer “voor de hand liggende” opties:

- de ECB blijft staatsschuld opkopen hetgeen reeds heeft geresulteerd in ruim 25% PIIGS schuld op de balans waarmee toenemende insolventie voor de ECB dreigt

- de ECB koopt bankobligaties middels het EFSF maar daar zit nog geen €70 miljard in

- de ECB zou via het tussenstation ESM willen handelen maar dat is nog niet geratificeerd en zal hoogstwaarschijnlijk nooit een bankstatus krijgen

- Spanje en Italië hoeven niet langer bij te dragen in de ‘funding mix’ maar daarmee zouden Frankrijk en Duitsland een dubbele portie in hun maag gesplitst krijgen en dat geld hebben ze domweg niet

- Kortom: er is geen optie

Goud swap

Intussen is bekend dat de Bank of International Settlements (BIS) te Basel al geruime tijd geleden een zgn. goud swap heeft gefaciliteerd van (voor zover nu bekend) ruim 500 ton maar kan ook meer zijn.

De herkomst van dit goud is niet bekend maar deze zal zeker dienen of gediend hebben om meer leningen tegen een lagere rente te kunnen wegzetten. De hoeveelheid was aanzienlijk groter dan om alleen in de Griekse nood te voorzien.

Hoewel deze swap in veel nevelen is gehuld maakt dit wel duidelijk dat de rol van het goud als monetair instrument achter de coulissen blijkt toe te nemen. Daar overheen maakte de ECB vorige week bekend dat de Europese goudreserves ad €433,778 miljard nagenoeg ongewijzigd zijn gebleven.

In de financiële pers kom je dit soort berichten nagenoeg niet tegen en lijkt het alsof edelmetaal aan een kwijnend imago lijdt. Beleggers krijgen uiteraard wel alles over de beurs te lezen en vragen zich bijgevolg af of goud überhaupt wel zo’n “handige” belegging is, vooral nu het “niks meer doet” en uiteraard geen rendement oplevert.

Niet wordt gezien dat “de spelers” alle belang hebben bij een niet verder stijgende goudprijs; lees een niet verder dalende papierwaarde. Zonder papier zijn ze uitgespeeld.

In marktkringen wordt volgehouden dat commerciële instituten niet meer dan voor ca. 1½% in edelmetaal zijn belegd. Pas als het goud de top van .920 in september vorig jaar weet te nemen, mag je weer van belangstelling spreken.

Intussen is onmiskenbaar dat goud een steeds grotere rol als drager van een “waarde inefficiënte” geldhoeveelheid begint te manifesteren vooral nu de centrale banken hun kruit in feite verschoten hebben. Uiteindelijk kan het niet uitblijven dat het verdere verval van het fiatpapier in de waardering van het edelmetaal zal worden gereflecteerd.

Dat betekent nogmaals niet dat de waarde van het edelmetaal dan zou moeten stijgen maar dat de koopkracht van het papier juist verder daalt. Bovengenoemde swap deal is in elk geval een duidelijk teken aan de wand!

Een ander teken is dat er na de Aziaten nu ook in het Zwitserse parlement stemmen opgaan om het in het buitenland (New York, Londen) opgebaarde goud (vooral dienend als onderpand van de COMEX) terug te eisen. Al eerder waren de Aziatische terugcalls en grootschalige aankopen bekend.

Systeemwijziging

Afgaande op de inleiding van deze column zullen we van de huidige generatie beleidsmakers geen hoge dunk hoeven te hebben. Zij houden het bij “pappen en nat houden” totdat de wal het schip keert. Alleen een afgedwongen ommekeer zal de geesten wakker doen schudden. Er is uiteindelijk geen ander alternatief voorhanden dan een onvervalste pure gouden standaard.

Wanneer de euro eenmaal is gevallen zal er voor geen enkele andere opgeblazen papieren muntsoort met de dollar voorop een andere uitweg zijn. Er is domweg sprake van een te grote mondiale monetaire verwevenheid. De vraag ligt dan voor de hand hoe duur het goud dan wel niet zou moeten worden?

De waarde van het goud is echter door alle eeuwen heen een constante gebleken dus de vraag moet luiden wat het papier dan nog waard is? Gezien het geheel aan uitstaande ongedekte schulden heeft het € en $ papier nauwelijks meer dan nanowaarde.

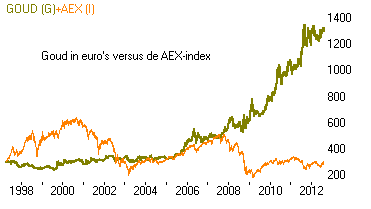

Onderstaande chart laat een weinig verheffend beeld zien en dan hebben we het slechts over het laatste decennium. Reken je vanaf het moment (augustus 1971) dat de dollar werd losgekoppeld van het goud, dus toen de dollar gefixeerd stond op $35 per troy ounce, en je zet dat af op de huidige zwabberprijs van $1.600 dan wordt duidelijk dat de nano aanduiding bepaald niet overdreven is. Begrijpelijk dat “onze” beleidsmakers het in hun broek doen als het edelmetaal opnieuw aan een opmars zou beginnen. In feite hebben ze het al veel te ver laten komen.

Maar stel nu dat we op deflatie afstevenen, wordt dan het goud minder waard? In termen van papier ja maar niet in termen van koopkracht. Goud houdt altijd z’n waarde ongeacht wat onze beleidsmakers uitspoken. Kijk maar naar de prijs van een huis. In 2000 kon je een huis van 3 ton voor 30 broodjes van één kg kopen.

Als je dat zelfde huis nu voor dezelfde prijs zou kunnen verkopen dan krijg je daar middels de huidige goudprijs slechts 7½ “broodje” voor terug. Het verschil zit ‘em in de koopkracht. Onze beleidsmakers lopen hiermee niet graag te koketteren maar in feite zijn we in ons land sinds 2000 al ¾ van onze koopkracht kwijt geraakt.

Met belegd geld in de AEX of zelfs op een spaarrekening (buiten de fiscus) zou je evenmin iets zijn opgeschoten. Deze ontwikkeling is hoe dan ook met het huidige systeem en beleid op geen enkele wijze meer terug te draaien. Goud is dus meer dan een traditie, Mr. Bernanke, het vormt de traditionele koopkracht!

Ander voorbeeld: maïs over een periode van 30 jaar en dit beeld kun je in sterkere of minder sterke mate doortrekken naar alle grondstoffen. Bij een verder dalende euro wordt dit beeld in euro’s uiteraard versterkt. Met andere woorden: in goud uitgedrukt zouden de grondstoffen helemaal niet zijn gestegen.

Dat “voorval” blijft zich alleen voordoen zolang notering plaats vindt in die vermaledijde totaal “uitgewoonde” dollar. In euro’s zou dit beeld nog iets sterker ten tonele komen.

Het is te triest voor woorden om te moeten constateren dat we ons met “schone beloften” laten slachtofferen door kortzichtige politici die totaal visieloos over de rug van hun kiezersvolk voor het korte gewin gaan zonder zich af te vragen wat ze nalaten voor het nageslacht: onbetaalbare rekeningen en een “kloten”klimaat!

Vandaar mijn oproep tot stichting van een partij met visie op de toekomst, die op de puinhopen van de huidige dikwijls onsamenhangende ‘kick and run’ politiek een systeem van permanente duurzaamheid op alle fronten weet te bouwen. Deze partij zal een breed internationaal draagvlak moeten hebben en in feite grensverleggend moeten kunnen opereren. Zonder de oudste wereldvaluta goud zal dit niet gaan. DE UITDAGING VAN DEZE EEUW!

Robert Broncel

Proficiat.Een uitstekend artikel.Echter enkele vraagjes.

Fysiek aanhouden buiten Euro/Dollar.Waar en hoe kan ik dat doen?

Momenteel trackers op fysiek goud en zilver in bezit bij RBS. Hoe veilig is dit? Heb begrepen dat de voorraad in New York ligt.

Kan de voorraad bij BullionVault ook genationaliseerd worden.

Of is de enige oplossing het goud/zilver onder het matras houden?

Alvast bedankt voor Uw advies. John Mathyssen.

Het fysiek aanhouden van edelmetaal is het veiligst in Azië (Singapore of Hong Kong en daarna Canada). Voor de meesten een deur te ver. Je zult dan moeten afreizen om aldaar een bankrekening te openen. In Singapore en HK geldt een minimum inleg van $1 miljoen; in Canada gelden geen restricties. Bovendien dient het voor de Nederlandse fiscus onzichtbaar te zijn.

Veilig is munten kopen in Zwitserland maar je zit dan met het probleem bij “het aanlappen” als bezit van edelmetaal niet meer is toegestaan dus zul je dit bezit bij een betrouwbare relatie in Zwitserland (niet bij de bank) moeten stallen.

Het gevaar van confiscatie, nationalisatie of een hoog belastingpercentage stijgt naarmate “onze” (EU, UK, V.S.) financiële autoriteiten geen uitweg meer zien.

In Canada is indirect fysiek bezit mogelijk dat dagelijks in de vorm van aandelen verhandelbaar is maar ook hiertoe zul je een bankrekening in Canada moeten openen. Verder gelden er geen restricties.

Een limited aldaar opstarten geeft de fiscus geen inkijk meer. De vraag is wel wat Canada gaat doen als de V.S. (belangrijkste handelspartner) eist dat Canada zich conformeert aan de nieuwe monetaire politiek van de V.S..

Met trackers en speeders kun je door blijven gaan omdat hier geen sprake is van fysiek bezit in een of andere vorm.

Sorry dat er geen beter advies voor handen is.