Volatiliteit: beweeglijkheid

Volatiliteit: beweeglijkheid

Volatiliteit, oftewel beweeglijkheid, is een belangrijk onderdeel, zo niet de belangrijkste factor, bij de waardering van een optie. Vuistregel is: des te groter de bewegelijkheid van de markt, des te groter het risico, waardoor optieprijzen hoger zijn. Een definitie van volatiliteit op Wikipedia vind je hier: https://nl.wikipedia.org/wiki/Volatiliteit

Je zou misschien denken dat hoe meer volatiliteit, hoe beter dat is voor het maken van rendement, maar dat is niet het geval. Uit onderzoek blijkt dat dat aandelen met een lage historische volatiliteit hoge rendementen kunnen opleveren, gecorrigeerd voor de aanwezige risico’s. Deze conclusie werd getrokken op basis van cijfergegevens uit de periode 1986-2006.

Het effect is op zowel de Amerikaanse als op de Europese en de Japanse beurzen meetbaar. Het effect van volatiliteit is vergelijkbaar met dat van meer traditionele factoren zoals waardering, beurswaarde en momentum van de aandelen die in het kader van de studie onderzocht werden. Eén van de te trekken conclusies is dat beleggers te veel betalen voor risicovolle aandelen. Om voluit te profiteren van het volatiliteit effect kunnen beleggers beter aandelen met een laag risicoprofiel opnemen als een apart onderdeel van hun portefeuille[1].

Market makers van opties hanteren dan een hogere premie voor het afdekken van hun risico’s . Het risico van een rustig bewegend aandeel zoals Unilever kan gemakkelijker worden afgedekt dan het doorgaans veel meer volatiele aandeel ASML. Opties op ASML zijn dan ook veel duurder dan opties op Unilever. Dit is op zich logisch, omdat de kans op grote koersuitslagen in ASML groter is dan in Unilever. In Nederland zijn natuurlijk minder aandelen met een hoge volatiliteit dan in de Verenigde Staten. Dat komt omdat de Amerikaanse markt uiteraard vele malen groter is.

VOLATILITEIT: DEFINITIE

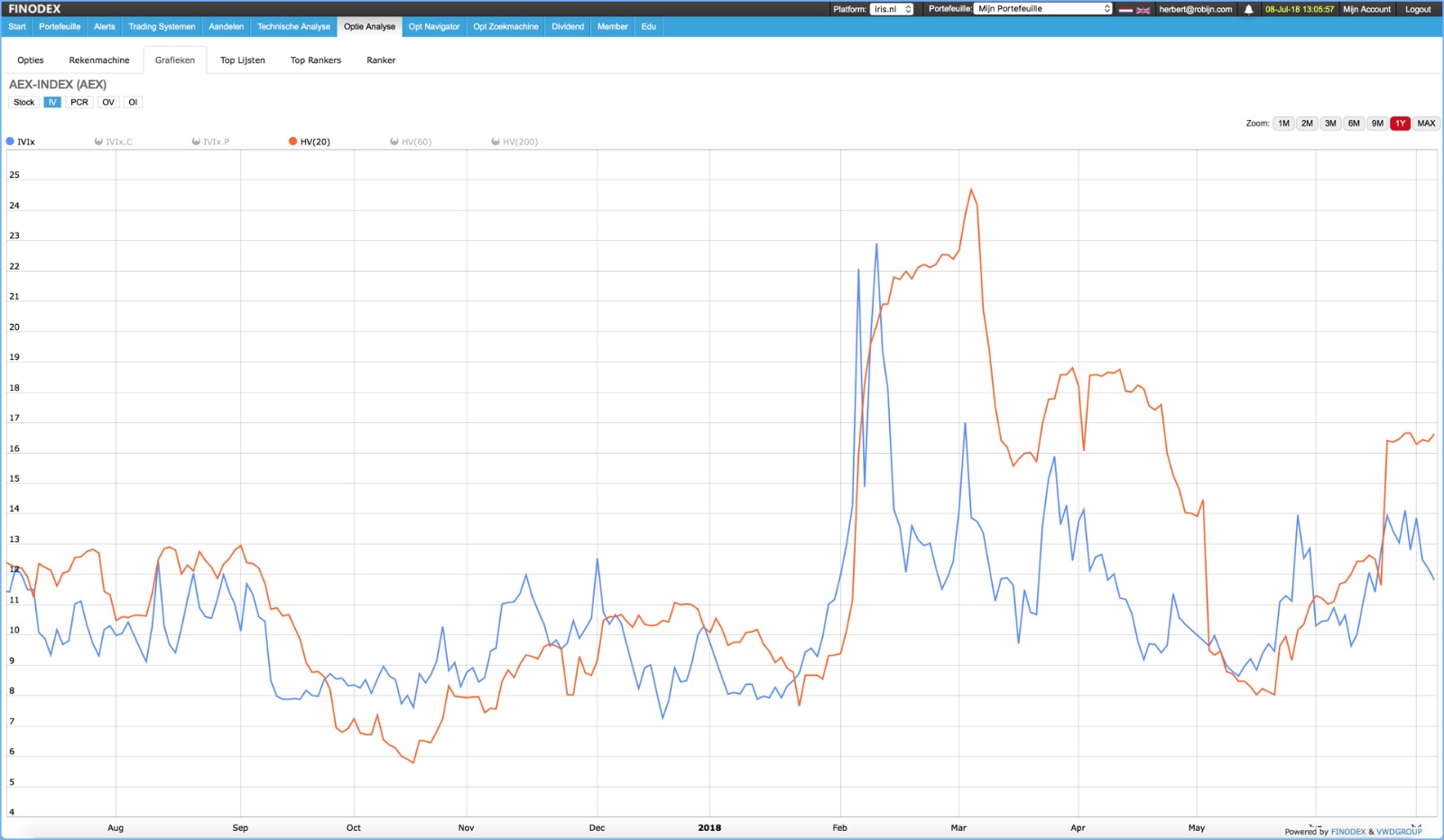

Volatiliteit (volatility) is een (risico)maatstaf voor de beweeglijkheid van de onderliggende waarde. Er zijn twee soorten volatilities, te weten: historische volatility en implied volatility.

De historische volatiliteit is gebaseerd op koersen uit het verleden. Deze vola kan worden afgeleid uit koersuitslagen uit het verleden. De impliciete volatiliteit (‘vola’ in jargon) is de door de markt gehanteerde maatstaf, wat als basis dient voor de berekening van optiekoersen. De historische volatiliteit kan dan ook sterk afwijken van de impliciete volatiliteit. De implicitiete vola kun je dus afleiden van optieprijzen.

Dan zijn er ook nog onderzoekers die aangeven dat een aangepast gemiddelde deviatie een goed alternatief is op de historische maatstaf voor de volatiliteit met standaarddeviatie (en standaardafwijking op de normaalverdeling).

In de studie wordt aangetoond dat deze factor de toekomstige volatiliteit door de band heen beter voorspelt dan de historische standaarddeviatie en dat geldt voor heel wat financiële markten, dus niet alleen voor opties. Bovendien werkt deze vorm van meting even goed of zelfs beter dan het GARCH model.

Meegewogen dat het GARCH model (GARCH) slechts drie parameters heeft, die het niettemin mogelijk maken om een groot aantal variaties te berekenen. Deze eigenschap stelt het GARCH model in staat correcter te zijn dan het ARCH-model[2].

SKEW

Als je goed oplet, dan zie je bij optiematrixen van calls en puts ook een merkwaardig verschijnsel. De out of the money opties zijn doorgaans duurder geprijsd dan opties met uitoefenprijzen die dichter bij de koers liggen. Dit noemen we: Skew. Hiermee kun je je voordeel doen door slimme opties” title=”optie”>optie constructies op te tuigen door zowel opties te kopen als te schrijven.

Uit onderzoek dat in 2007 is uitgevoerd blijkt dat de skew vorm kan voorspellen of een markt gaat crashen of juist sterk omhoog zal gaan. Met name bij kortlopende opties kon dit voorspeld worden.

De optiepremie stijgt namelijk fors op korte termijn, wat de negatieve skew bij kortlopende opties verklaart. Mogelijk gaat er ook invloed uit van de liquiditeit wanneer de vraag naar een bepaalde optieserie groot is en het aanbod klein. De auteurs kwamen tot de conclusie dat op basis van een negatieve skew voorspeld kan worden wanneer de markten pieken of bodems zal bereiken. Het effect van de juistheid van deze voorspelling verflauwt echter naarmate de looptijd van de optieserie langer is.

Het Black-Scholes-model is een wiskundig model van een effectenmarkt, waarin de prijs van het effect een stochastisch proces is. De Black-Scholes-partiële differentiaalvergelijking is de vergelijking waaraan de prijs van een financiële afgeleide op het onderliggende effect moet voldoen[3].

Handleiding Geld verdienen met opties

Download hier de handleiding vol met geheimen hoe geld te verdienen met opties, geschreven door Drs. Harm van Wijk.

+ Bonus spreadsheets waarmee je eenvoudig de beste opties kunt selecteren

+ Extra bonus een 5%-rendementsabonnement op OptieAlert

+ 30 dagen niet goed, geld terug garantie

AEXAlert

Op de weblog www.aexalert.nl informeren wij beleggers over het resultaat van deze portefeuille die werkt met een strategie met geschreven opties, genaamd short strangle. Met een short strangle kan men profiteren van een zijwaartse markt. Een short strangle houdt in dat call- en put-opties met een zelfde expiratiedatum verkocht (geschreven) worden, maar met verschillende uitoefenprijzen.

OptieAlert

www.OptieAlert.nl is een dienst van BeursBulletin die uitsluitend optietips op aandelen verstrekt. De belegger wordt per e-mail en SMS volledig begeleid bij zowel het openen als het sluiten van een positie.

Wij werken bij OptieAlert met rendementsabonnementen en dus niet met tijdsabonnementen. Kiest u bijvoorbeeld voor een rendement van 30% (na aftrek transactiekosten) dan ontvangt u onze tips totdat dit rendement in onze modelportefeuille is bereikt en stopt uw abonnement dus niet na bijvoorbeeld een jaar.

Met dit systeem weet u vooraf waar u aan toe bent en kunt u exact berekenen wat het abonnement u oplevert. Ga voor meer informatie naar https://www.beleggen.com/ultieme-beleggersgidsPin ook deze handige infographic als geheugensteuntje:

Bronnen:

[1] https://jpm.pm-research.com/content/34/1/102.abstract

[2] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=926167