ETF wint het van Energie en Financiële dienstverlening

Hoewel de portefeuille Energie en Financiële dienstverlening de AEX in 10 jaar met bijna 100% heeft verslagen, blijven de prestaties achter bij de nieuwe strategieën van BeursBulletin. Na diverse strategieën uitgebreid te hebben getest en doorontwikkeld, menen wij een uitstekend alternatief te hebben gevonden gebaseerd op ETF’s.

ETF wint het van Energie en Financiële dienstverlening

ETF’s a.k.a. Exchange Traded Funds a.k.a. trackers

Verlagen van het risico en het verhogen van het rendement

Duizenden euro’s meer rendement

Jack Meyer, Harvard University Endowment

Hoewel de portefeuille Energie en Financiële dienstverlening de AEX in 10 jaar met bijna 100% heeft verslagen, blijven de prestaties achter bij de nieuwe strategieën van BeursBulletin. Na diverse strategieën uitgebreid te hebben getest en doorontwikkeld, menen wij een uitstekend alternatief te hebben gevonden gebaseerd op ETF’s.

ETF’s a.k.a. Exchange Traded Funds a.k.a. trackers

Omdat we niet langer alleen afhankelijk willen zijn van een trend, is besloten om ook voor de portefeuille Energie en Financiële dienstverlening een nieuwe strategie te ontwikkelen. Deze strategie werkt met ETF’s, beleggingsfondsen die de index volgen en zeer lage kosten rekenen.

ETF Portefeuille

Beleggen in ETF’s behelst meer dan het kopen van verschillende ETF’s om deze nooit meer te verkopen. Door (tijdig) uit te stappen (vermijden van ‘bear markets’) kan het rendement aanzienlijk verbeteren, zo hebben we gezien onder andere in mijn voorgaande column Vermogensbeheer volgens de slimste beleggers ter wereld.

Verlagen van het risico en het verhogen van het rendement

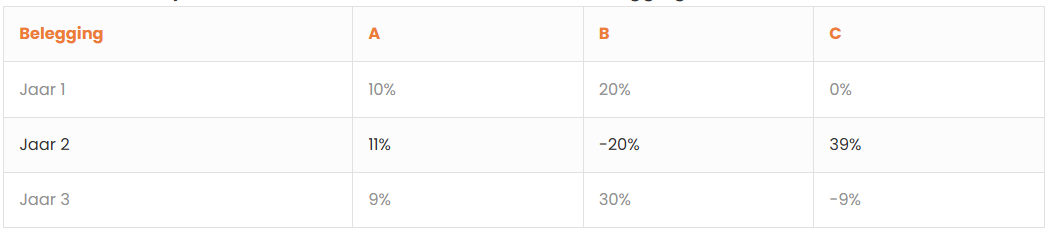

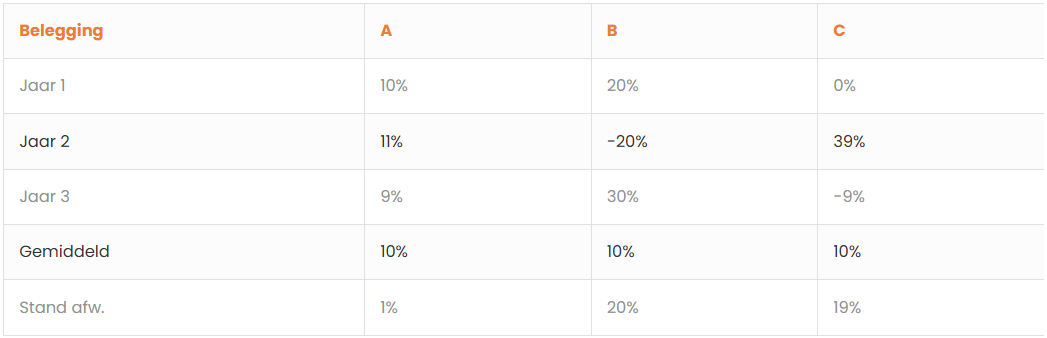

Spreiding over verschillende ETF’s draagt daarnaast bij aan het verlagen van het risico en het verhogen van het rendement. Overigens niet alleen door de zeer lage kosten. Het onderstaande cijfervoorbeeld kan dit verduidelijken. Stel u kunt kiezen uit 3 verschillende beleggingen:

Standaard afwijking

Ondanks dat het gemiddelde van de 3 beleggingen op 10% uitkomt, zullen veel beleggers kiezen voor belegging A. En terecht. Het risico is hierbij immers lager, getuige de lagere standaard afwijking. Merk overigens op dat het rendement van belegging A het gemiddelde is van B en C.

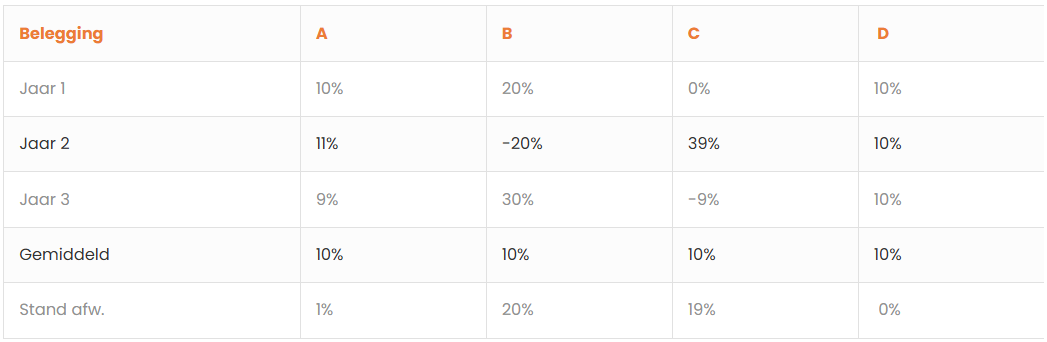

Stel dat we nog verder spreiden, met een resultaat dat overeenkomt met het gemiddelde van A, B en C. We zien dat we dan ieder jaar op 10% rendement uitkomen, waardoor het gemiddelde dus ook nog steeds 10% blijft, maar de standaard afwijking nog verder daalt. Een lager risico dus met hetzelfde rendement:

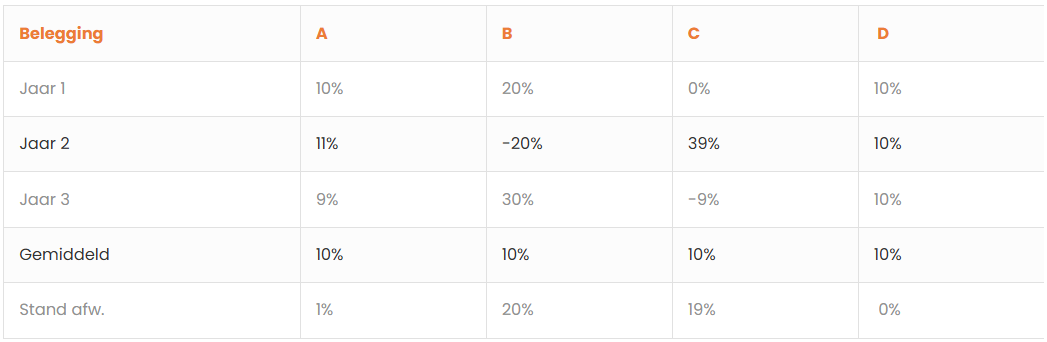

Doorrekenen met € 100.000

Maar is het rendement wel gelijk? Laten we dit eens doorrekenen. We beginnen met € 100.000 en kijken hoe deze investering zich ontwikkelt met bovenstaande percentages.

Duizenden euro’s meer rendement

Wat opvalt, is dat bij belegging D, de meest gespreide en dus met het laagste risico, het eindresultaat het hoogste is (100.000 euro maal 1,1 tot de macht 3). Niet alleen het risico is dus lager, maar het rendement is ook nog eens duizenden euro’s hoger!

Jack Meyer, Harvard University Endowment

Niet voor niets is een bekende uitspraak van Jack Meyer, hoofd van de Harvard University Endowment tussen 1990-2005:

“The most powerful tool an investor has working for him or her is diversification.

True diversification allows you to build portfolios with higher returns for the same risk. Most investors, institutional and individual, are far less diversified than they should be.”

Momentumeffect

Daarnaast maken we bij deze strategie ook nog eens gebruik van het momentumeffect: wat stijgt, blijft vaak stijgen en wat daalt, blijft vaak dalen. Onderzoek door Dimson, Marsh en Staunton van de London Business School onder de grootste 100 aandelen op de Britse aandelenmarkt sinds 1900 leverde het volgende op:

beleggen in de 20 winaars van de voorgaande 12 maanden liet £ 1 groeien naar £ 2,3 miljoen tussen 1900 einde van 2009;

beleggen in de 20 verliezers van de voorgaande 12 maanden liet £1 groeien naar slechts £ 49 tussen 1900 einde van 2009.

De onderzoekers bekeken overigens 19 markten over de hele wereld en zagen in 18 markten een significant momentum effect (zie ook Het momentum effect zet Newton in zijn hemd).

Samengevat komt de nieuwe strategie hier op neer:

Brede spreiding en lagere kosten door gebruik van indices

Bredere spreiding door verschillende indices

In- en uitstappen volgens bewezen systeem (vermijden bear markets)

In- en uitstappen in de best presterende indices (momentum)

Gezien het feit dat we hiermee zelfs beter presteren dan Harvard en Yale heeft BeursBulletin veel vertrouwen in deze nieuwe strategie.

Abonnement

De nieuwe strategie start 1 juli 2013. U kunt zich hiervoor aanmelden via onze website. U ontvangt dan de meest kansrijke posities per SMS en e-mail.

Harm van Wijk

https://www.beleggen.com/ultieme-beleggersgids