Verschillen en overeenkomsten tussen opties en futures

Verschillen en overeenkomsten tussen opties en futures

Verschillen en overeenkomsten tussen opties en futures

Verschillen tussen opties en futures

Bereken de contante waarde van de dividenden.

Trek de contante waarde van de dividenden af van de waarde van de index

Bereken de financieringskosten over het in stap 2 berekende bedrag

Verschillen en overeenkomsten tussen opties en futures

Opties en futures lijken in veel opzichten op elkaar. De koper van een future heeft de plicht om een bepaalde hoeveelheid (financiële) waarden te kopen van de verkoper van de future, tegen een van tevoren vastgestelde prijs en voor een bepaald tijdstip. Dit lijkt dus zeer veel op het kopen van een calloptie. Een groot verschil is echter dat de koper van een calloptie een recht heeft en de koper van een future een plicht.

De waarde van de opties en futures is afhankelijk van een onderliggende waarde. Dit kunnen koersindices, obligaties, deposito’s en aandelen zijn. Deze futures worden financial futures genoemd. Er bestaan ook commodity futures. Zoals de naam al zegt, zijn dit futures op grondstoffen, zoals: aardappelen, graan, olie of koffie. In dit artikel zal ik vooral financial futures gebruiken om een aantal zaken te verduidelijken.

Prijsvorming futures

Stel, u denkt dat de AEX de komende maanden verder zal stijgen. U wilt echter niet alle onderliggende aandelen kopen om gebruik te maken van de door u verwachte stijging. U kunt dan óf een calloptie kopen óf een future. Koopt u een calloptie dan profiteert u volop van een stijging, maar u betaalt ook verwachtingswaarde.

Verschillen tussen opties en futures

Een future bestaat alleen uit intrinsieke waarde. U besluit daarom een future op de AEX te kopen. Dit wordt ook wel een FTI genoemd. De onderliggende waarde is 200 keer de AEX. De future die u koopt heeft dus betrekking op het kopen van 200 keer de AEX. Wanneer de futureprijs met 1 punt stijgt, dan verdient u dus € 200. De koper van de future verplicht zich dus de AEX te kopen tegen de futureprijs. De verkoper verplicht zich om de AEX te verkopen tegen de futureprijs.

De prijs van een indexfuture (de futureprijs) kunnen we als volgt berekenen. De futureprijs is gelijk aan de stand van de index plus de rente van de looptijd minus dividendopbrengsten.

Voorbeeld

De stand van de AEX was op 1 maart 2007 510 punten. Gemakshalve ga ik ervanuit dat dit ook de stand is per 1 april. Voor mijn berekening ga ik er ook vanuit dat de huidige datum 1 april is. Op 1 oktober wordt er 3% aan dividend uitgekeerd en de éénjaarsrente is 4%.

Wat is nu de futureprijs van een indexfuture die in januari 2008 afloopt?

Bereken de contante waarde van de dividenden.

(3%*510)/(1,04^0,5) = 15

Trek de contante waarde van de dividenden af van de waarde van de index

510 – 15 = 495

Bereken de financieringskosten over het in stap 2 berekende bedrag

1,04^(10/12) * 495 = 511.

De futureprijs van 511 ligt in dit voorbeeld in de buurt van de stand van de AEX. Echter, bij bijvoorbeeld een veel hogere rente zal dit zeker niet het geval zijn.

De futureprijs loopt ongeveer één-op-één mee met de onderliggende waarde. Dus stel dat de AEX stijgt naar 520 punten dan stijgt de prijs van de future naar 521. Optieprijzen bewegen meestal niet één-op-één mee met het aandeel of de index. Dit hangt af van de delta van de optie. Daarnaast is er nog een groot verschil met opties.

In tegenstelling tot een optie heeft een future geen verwachtingswaarde, ook wel tijdswaarde genoemd. Voor mensen die graag opties verkopen om zodoende de verwachtingswaarde te incasseren, zijn futures dus minder geschikt. Tevens is de waarde van een future niet afhankelijk van de beweeglijkheid op de beurs.

Margin

De koper van de future moet een bepaald bedrag storten vanwege zijn verplichting om in de toekomst een bepaalde onderliggende waarde te kopen. Dit bedrag heet de initial margin. Het gestorte bedrag komt op de rekening van de verkoper te staan. Als vuistregel kunt u ervanuit gaan dat de initial margin ongeveer 10% is van de onderliggende waarde. De initial margin krijgt u overigens bij het sluiten van de positie weer terug.

In ons voorbeeld bedraagt de initial margin dus 10%*200*511 = € 10.220,-

Dagelijkse verrekening

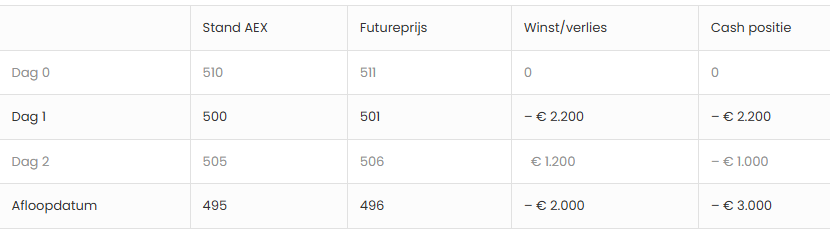

Een ander verschil met opties is dat de winsten of verliezen dagelijks worden verrekend. Bij het sluiten van de positie krijgt de koper van een future de initial margin weer teruggestort op zijn rekening. Hieronder een voorbeeld:

Stel u koopt bovenstaande FTI (futureprijs 511) en de AEX staat op 510 punten. De initial margin bedraagt € 10.000.

Er is bij opening al een initial margin van € 10.000 geblokkeerd. Het verlies van de laatste dag (€ 2.000) wordt van deze € 10.000 afgeschreven, waardoor u dus € 8.000 teruggestort krijgt. Per saldo hebben we echter € 3.000 verloren, terwijl onze investering € 10.000 bedroeg. We hebben dus 30% verloren terwijl de AEX slechts met 3% is gedaald. Dit hefboomeffect zal groter zijn bij een lage rente en hoge dividenden.

Drs Richard H.J. de Jong RBA