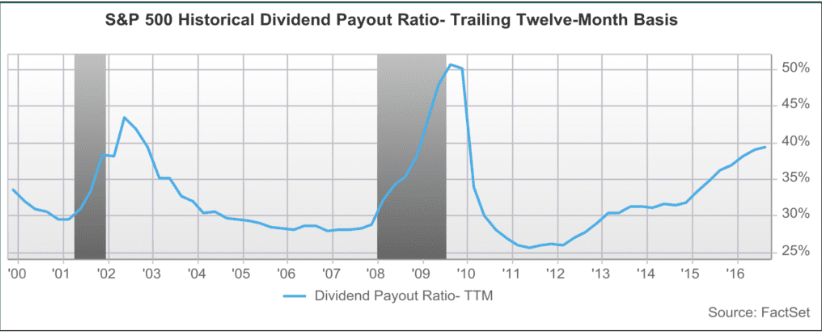

Dividend Pay-out ratio

Pay-out ratio

Pay-out ratio is een andere benaming voor dividend pay-out ratio. Dit is het percentage van de winst dat een bedrijf uitkeert als dividend.

Dividend Pay-out ratio

Pay-out ratio percentage winst uitgekeerd als dividend

Volwassen ondernemingen: hoge pay-out ratio

Snelgroeiende bedrijven: lage pay-out

Betrouwbaarheid van het bedrijf

Enkele conclusies van studies verschenen over de dividend pay-out ratio

Kan een dividend pay-out ratio ook iets voorspellen?

Pay-out ratio percentage winst uitgekeerd als dividend

Als een onderneming (per aandeel) een jaarlijkse winst genereert van € 10 en daarvan € 2 aan dividend uitkeert, dan bedraagt de pay-out ratio 2 gedeeld door 10, oftewel 20%.

Volwassen ondernemingen: hoge pay-out ratio

Volwassen ondernemingen die weinig groeimogelijkheden (meer) hebben, kennen doorgaans een hoge pay-out ratio. In plaats dat een (volwassen) onderneming ‘cash op cash’ opstapelt, kiest een dergelijke onderneming doorgaans voor een hoge dividenduitkering van de winst.

Snelgroeiende bedrijven: lage pay-out

Snelgroeiende ondernemingen daarentegen, hanteren doorgaans een lage pay-out ratio. Een jong, snelgroeiend bedrijf investeert zoveel mogelijk van de winst in toekomstige groei.

Richt je op gestructureerde groei van je vermogen. Deze drie handleidingen vormen de basis

Hoge pay-out ratio

Een onderneming die een pay-out ratio hanteert, biedt beleggers een goed dividendrendement op hun investering. Daarnaast kan weliswaar ook nog koerswinst worden behaald, echter de kans op hoge groeipercentages is doorgaans klein.

Beleggers in snel groeiende jonge ondernemingen, moeten het daarentegen vaak stellen zonder een hoge pay-out ratio of niet zelden zelfs zonder een dividenduitkering. De winst moet dan voor beleggers uit koerswinst komen.

Betrouwbaarheid van het bedrijf

Bij een hoge pay out ratio ontstaat twijfel of het bedrijf in staat is om het dividend te kunnen blijven betalen op het huidige niveau. Er kan immers niet structureel meer dividend worden betaald, dan dat aan winst is gerealiseerd. Daarom is het goed om goed te kijken naar de verhouding tussen dividend en winst. Het verlagen van het dividend heeft doorgaans een forse verlaging van de koers tot gevolg. Vooral wanneer een bedrijf een goede reputatie heeft opgebouwd als betrouwbare dividend betaler.

Dividenden liegen niet

Een goede boekhouder kan nog wel de cijfers oppoetsen waardoor de winstcijfers beter uitkomen, maar dit kan met het dividend niet. Het uitgekeerde dividend verlaat het bedrijf. Vandaar ook de titel van het boek van Geraldine Weiss, dat dividenden niet liegen. Veel beleggers hechten daarom meer waarde aan het dividend dan aan de winst. Zeker bij bedrijven die al wat langer bestaan, speelt het dividend een grote rol.

Rendabel investeren of niet

Bij jongere bedrijven is het gebruikelijk dat een meen een groot deel van de winst investeert in de groei van het bedrijf. Hier zien we daarom vaak een lage pay out ratio. Men zeg daarom ook wel, dat het dividend dat wordt uitgekeerd aan de aandeelhouders aangeeft dat het bedrijf niet in staat is om het geld rendabel te investeren in de uitbreiding van het bedrijf. Andere beleggers zeggen juist dat het uitkeren van dividend aangeeft dat het bedrijf een sterke focus moet hebben op het genereren van

Enkele conclusies van studies verschenen over de dividend pay-out ratio

Afhankelijk van het soort bedrijf kan de pay-out ratio verschillen. Deze hangt vaak af van de winstmarges, omzetgroei, verhouding tussen schulden en eigen vermogen en belastingen.

Voor bedrijven uit de dienstensector staat de pay-out ratio hoofdzakelijk in functie van winstmarges, omzetgroei en verhouding schuld/eigen vermogen. Voor productiebedrijven staan dan weer winstmarges, belastingen en markt/boekwaarde centraal[1].

Uit Iraans onderzoek[2] blijkt ook dat onafhankelijke factoren zoals free cash flow en current ratio een duidelijk negatieve invloed hebben op de dividend pay-out ratio, terwijl de variabele leverage ratio anderzijds een duidelijk positieve en invloed heeft. Andere onafhankelijke ratio zoals grootte van het bedrijf, groeipotentieel en systeem risico hebben geen of nauwelijks invloed op de dividend payout ratio.

De free cash flow of vrije kasstroom is het geld dat een bedrijf genereert via zijn activiteiten, minus met de kosten. Of met andere woorden: vrije kasstroom (FCF) is het geld dat overblijft nadat een bedrijf zijn bedrijfskosten en kapitaaluitgaven heeft betaald.

De current ratio is een kengetal om de financiële toestand en specifiek de liquiditeit van een bedrijf te meten. Het geeft de mate aan waarin de verschaffers van het kort vreemd vermogen (Kortlopende Schulden) uit de vlottende activa kunnen worden betaald.

De leverage ratio zegt iets over de schulden die een bedrijf heeft uitstaan. Een hoge ratio geeft aan dat het bedrijf veel schuldverplichtingen heeft uitstaan. In het geval van een hoge leverage ratio bestaat de kans dat het bedrijf niet aan zijn verplichtingen zal kunnen voldoen.

Kan een dividend pay-out ratio ook iets voorspellen?

Het idee was altijd dat bedrijven die een groot deel van hun inkomsten in kas houden automatisch een sterke toekomstige winstgroei kennen. Dit blijkt niet waar te zijn. Uit Australisch onderzoek[3] blijkt namelijk dat bedrijven met een hogere dividenduitkeringsratio vaker een hogere toekomstige winstgroei hebben.

In dit onderzoek zijn bedrijven die op de beurs actief waren ook vergeleken met bedrijven die niet op de beurs actief waren in een periode van 1989 tot 2008. En hieruit bleek dat er een positieve samenhang was tussen de pay-out ratio en de winstgroei.

Pay-out ratio wordt gebruikt om de koers te beïnvloeden

Uit Brits onderzoek blijkt ook dat bedrijven de pay-out ratio gebruiken om de koers van hun aandelen stabieler te maken. Er is een zogenoemde negatieve relatie tussen de pay-out ratio en schommelingen op de beurs. Dit betekent dat hoe hoger de pay-out ratio is, hoe minder de koers van het aandeel schommelt[4].

DividendPortefeuille

Niet elk aandeel met een hoog dividendrendement is een goede keuze. Aandelen met een hoge winstuitkering worden interessant als de bedrijven opnieuw of meer winst maken. Ze moeten ook een opgaande koers hebben en het dividend hebben verhoogd.

Aandelen die aan deze voorwaarden voldoen, zijn een veilige keuze. In de afgelopen elf jaar leverde deze aanpak met de tien beste aandelen uit de Euronext 100 en Next 150 een samengesteld rendement op van 12,5% per jaar. Dit is tegenover een jaargemiddelde van -2,6% voor de Eurostoxx 50, de Europese hoofdindex.

Pin ook deze handige infographic als geheugensteuntje:

Bronnen:

[1] https://benthamopen.com/ABSTRACT/TOBJ-3-8

[2] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2464012

[3] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1667076-

[4] https://www.emerald.com/insight/content/doi/10.1108/15265941111100076/full/html?fullSc=1