Opmerkelijke conclusies op basis van 100 jaar koershistorie

De koershistorie kan ons veel leren. Indexbeleggen wordt nog steeds door diverse partijen gepromoot, ondanks de teleurstellende resultaten. En niet alleen in de afgelopen decennia. Daarom ben ik eens gaan spitten in de koershistorie van de Dow Jones en kwam tot opmerkelijke conclusies.

Opmerkelijke conclusies op basis van 100 jaar koershistorie

Gemiddelde stijging van de Dow

Vertienvoudiging van het kapitaal

Verhonderdvoudiging van het kapitaal

Investeren in bedrijven die in de Dow Jones staan

13 keer in actie komen in 29 jaar

Begin zo vroeg mogelijk

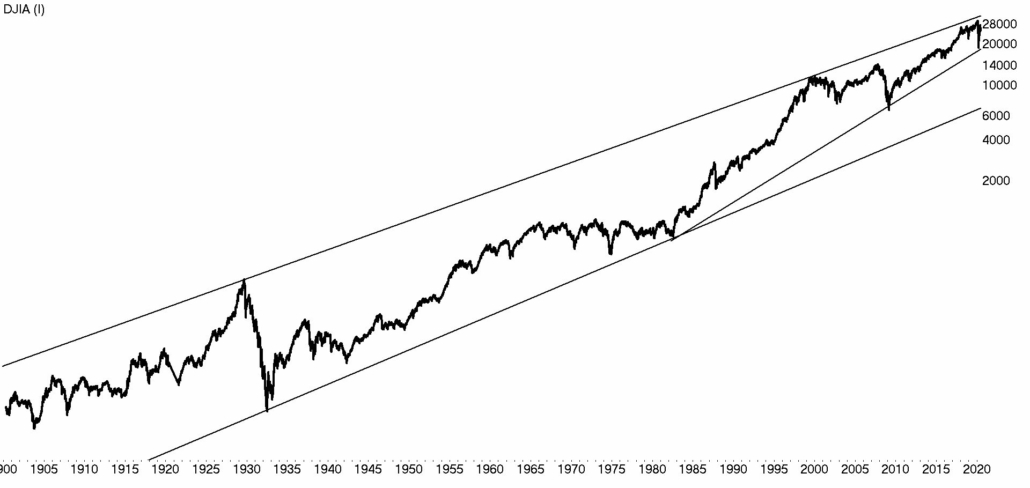

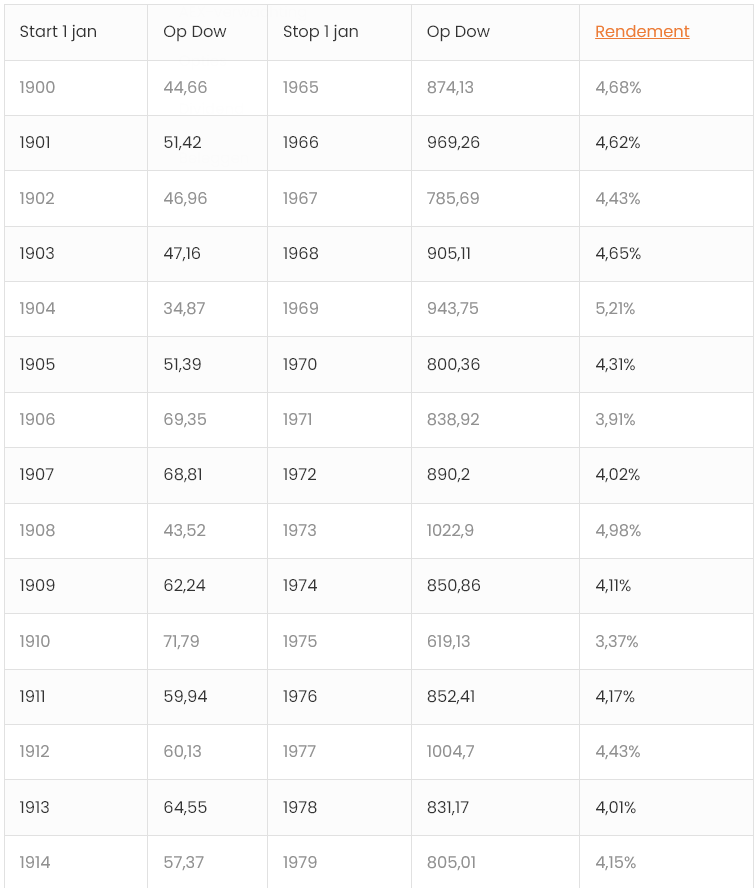

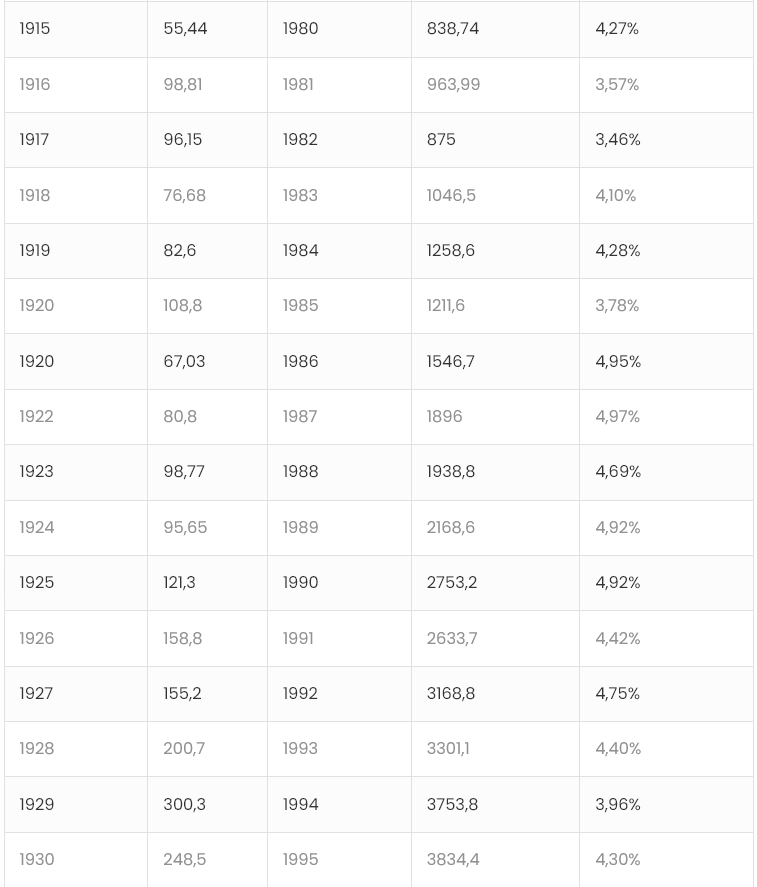

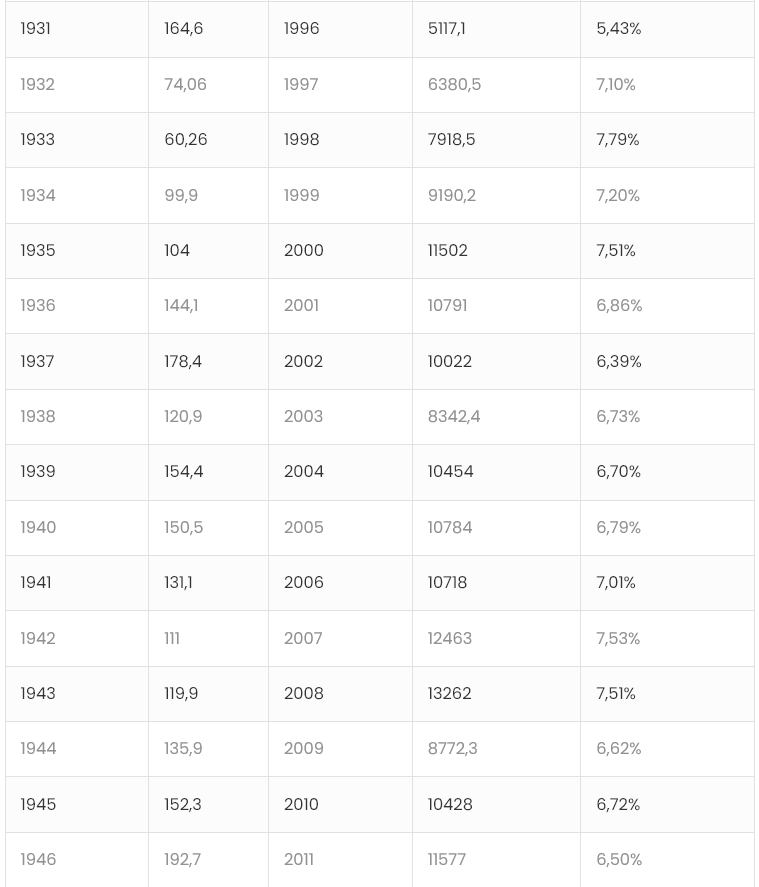

Het uitgangspunt bij één van mijn voorgaande analyses was, dat je zo vroeg mogelijk moet beginnen met beleggen, zeg bij je geboorte en stopt op je 65ste. Ik ben teruggegaan tot 1900 in de koershistorie van de Dow Jones en heb 57 periodes van 65 jaar bekeken, om het toeval van een geschikt in- of uitstapmoment zoveel mogelijk te elimineren.

Gemiddelde stijging van de Dow

De gemiddelde koersstijging van deze 57 verschillende periodes van 65 jaar bleek uit te komen op 5,51%. Dit komt overigens redelijk overeen met de eerder berekenende gemiddelde stijging van de Dow sinds de start op 26 mei 1896 op 40,94 punten. Wanneer we de samengestelde interest berekenen over een periode van 125 jaar, dan komen we uit op op basis van de koershistorie op 5,44%. Voor de goede orde, dit is exclusief dividend.

Vertienvoudiging van het kapitaal

Laten we eens kijken naar iemand die op 1 januari 1913 begon met beleggen. De Dow stond toen op 64,55 punten. En na 65 jaar stond de Dow op 831,17 punten. Het kapitaal vertienvoudigde weliswaar, maar op jaarbasis komt dit uit op slechts 4,01%, één van de slechtste periodes van 65 jaar over de gehele koershistorie.

Verhonderdvoudiging van het kapitaal

De ‘geluksvogel’ die begon op 1 januari 1933, tijdens de grote depressie, begon op een stand van de Dow Jones van 60,26 punten en eindigde in 1998, vlak voor de internetbubbel uit elkaar spatte, op 7918,5 punten, een gemiddelde stijging van 7,79%.

Dit zou het beste resultaat zijn geweest in de periode dat we hebben gekeken naar de koershistorie van de Dow.

Realistisch scenario

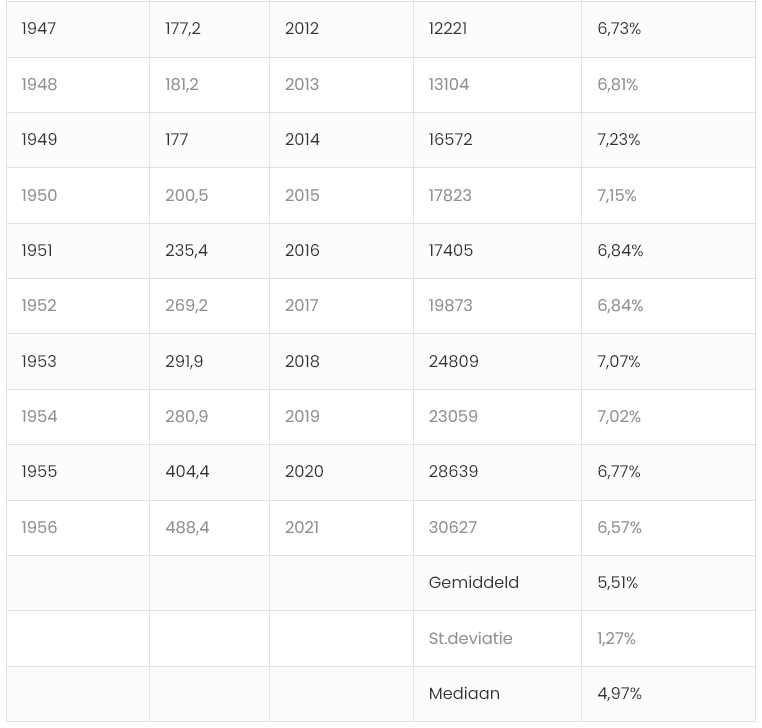

De mediaan van de periodes van 65 jaar komt uit op een stijging van 4,97%. Niet echt een vetpot dus, zo lijkt het. Hierbij moet echter een gemiddeld dividendrendement van circa 5% bij worden opgeteld. De ‘geluksvogel’ die begon in de jaren ‘30 kon bovendien rekenen op een dividendrendement van 10%, waardoor het totaal resultaat ineens heel anders uitvalt.

De bovenstaande grafiek laat 115 jaar geschiedenis zien van het dividendrendement van de Dow Jones Industrial Average. Duidelijk te zien zijn de ‘Roaring ‘20 bull markt’ waarbij het dividendrendement daalde tot 3%, gevolgd door de deprimerende jaren ‘30 bear markt’ waarbij het dividendrendement opliep tot een recordhoogte van 11% in 1932.

Internetbubbel

Let ook op de grote val van het dividendrendement ten tijde van de enorme stijging van de aandelenkoersen richting de millenniumwisseling. Overigens bedraagt het dividendrendement van de 30 aandelen in de Dow Jones Industrial Average momenteel minder dan 3%, vanwege de lage rente in combinatie met de oplopende koersen.

Indexbeleggen

Wanneer we rekenen met een gemiddelde koersstijging van 5% en we tellen daar 5% dividendrendement bij op, dan mogen we het gemiddelde meerjarige rendement van de Dow Jones Industrial Average stellen op 10%. Wanneer u een indexbelegger bent, dan mag u dus niet meer dan 10% rendement per jaar verwachten.

Pin ook deze handige infographic over de Dow Jones koers lessen:

Als indexbelegger kun je beleggen in zogenoemde ETF’s, dit worden ook wel trackers genoemd. Je kunt dan de hele Dow Jones volgen, of een selectie maken in bedrijven die in de Dow Jones staan.

Je kunt je bijvoorbeeld op bepaalde niches richten, zoals mijnbouwbedrijven of iets dergelijks. Het is dan wel van belang om goed op te letten.

Ga niet de held uithangen

Daarnaast heb ik ook wat wetenschappelijke onderzoeken nageslagen die gaan over de Dow Jones koers. Zo hebben wetenschappers gekeken naar het effect van duurzame bedrijven op de Dow Jones vergeleken met de hele koers.

De zogeheten Dow Jones Sustainibility Index en de Dow Jones Global Index zijn met elkaar vergeleken. Dus als het ware alle bedrijven en bedrijven die zich richten op duurzaam ondernemen.

Je kunt er namelijk bewust voor kiezen om te investeren in duurzame bedrijven, maar uit onderzoek blijkt dat duurzaam in ieder geval op de korte termijn een negatieve impact heeft op de prestaties van die koers, de DJSI stijgt dus niet of daalt zelfs vergeleken met de DJGI[1].

Investeren in bedrijven die in de Dow Jones staan

Is het dan toch beter om te investeren in bedrijven die in de Dow Jones staan dan in een tracker? Niet per se, want je moet het dan heel goed in de gaten houden of het bedrijf wel of niet in de Dow Jones staat.

Zelfs als het aandeel stabiel is kan dit gebeuren, doordat de Dow Jones een selectie is van de best presterende bedrijven als andere bedrijven jouw bedrijf dan inhalen wat betreft de waarde van aandelen kan je bedrijf uit de Dow Jones koerslijst gezet worden.

En dat heeft behoorlijk wat invloed. Uit onderzoek[2] blijkt namelijk dat het aandeel van een bedrijf dat niet meer in de Dow Jones staat significant daalt in waarde. Dit betekent dat het bedrijf er eigenlijk niets aan kan doen, maar dat de waardedaling puur toe te schrijven is aan niet meer in de Dow Jones staan, waardoor het niet langer wordt opgenomen in allerlei mandjes.

Lijdzaam toekijken

Bij indexbeleggen blijft u bovendien lijdzaam toekijken wanneer de beurs steeds verder wegzakt. En dat hoeft natuurlijk niet. U kunt natuurlijk ook tijdelijk aan de zijlijn gaan staan of beter nog, dalingen gebruiken om ook aan te verdienen.

Want waarom zou u uw geld werkloos aan de zijlijn laten staan? Hieronder ziet u een geautomatiseerd systeem waarmee u zowel van de dalingen als van de stijgingen had kunnen profiteren.

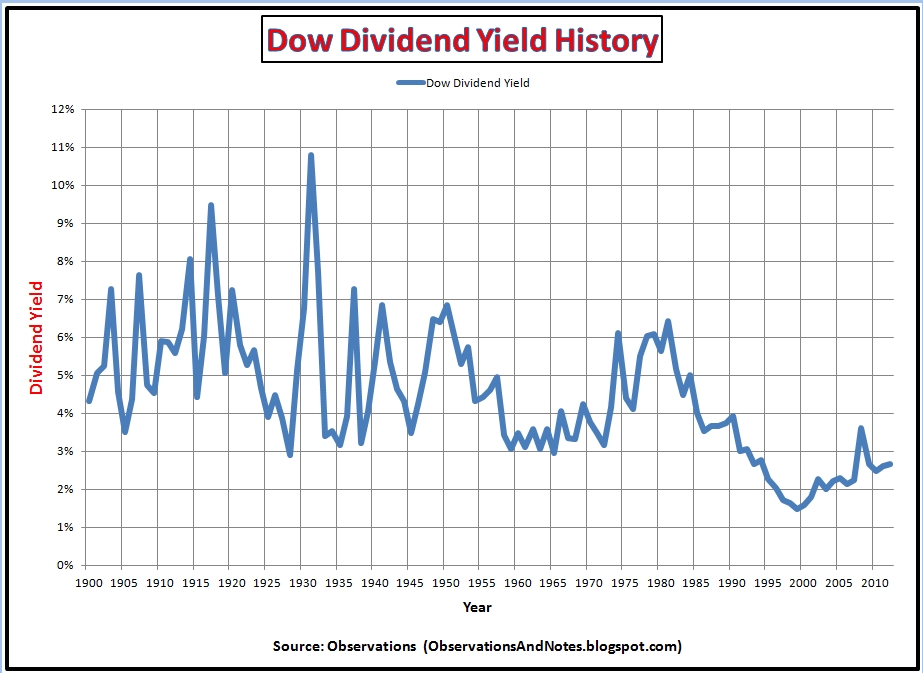

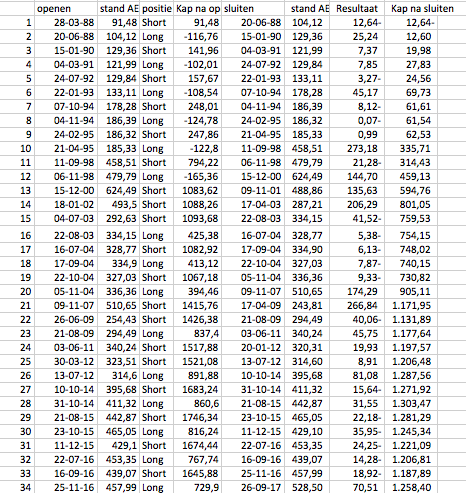

Hieronder ziet u het resultaat van dit systeem, waarbij op kwartaalbasis de AEX-index wordt gekocht (long) of verkocht (short):

13 keer in actie komen in 29 jaar

In plaats van dat u was ingestapt op 26 september 1988 op 109,63 punten en op 26 september 2017 op 528 punten zou staan, een winst van 418 punten, had u ook een winst kunnen hebben 839 punten en dat door slechts 13 keer in actie te komen in circa 29 jaar.

Volg de pijlen

In euro’s uitgedrukt zou u op 26 september 1988 voor € 10.963 aan AEX-aandelen hebben gekocht. De AEX is immers niets anders dan een mandje aandelen met een waarde van 100 maal de stand van de AEX-index. Dat mandje zou dan op 26 september 2017 een waarde hebben van €52.850, een rendement op jaarbasis van 5,57%. Dus volgens het bovenstaande systeem zou de investering van € 10.963 uitgegroeid zijn tot € 94.871 (109,63 + 839,08 maal 100), een jaarlijks rendement van 7,72% en dat dus simpelweg door de pijlen te volgen. Overigens mag hier het dividend nog bij worden opgeteld.

Weekbasis, dagbasis of zelfs nog korter

Voor veel beleggers is dit systeem waarbij op kwartaalbasis wordt belegd, ondanks het hogere rendement, veel te traag. De winst die was opgebouwd door de longpositie die was ingenomen op 31 december 2009 op 335,33 punten, stond immers op 18 februari 2011 op een stand van 374,19 op een mooie winst. Dus die hele winst is verdwenen en zelfs omgeslagen in een verlies. Daarom beleggen veel beleggers liever op weekbasis, dagbasis of zelfs nog korter.

De Trading Navigator

U kunt signalen van een handelssysteem gebruiken om te profiteren van de stijgingen en dalingen in de markt door iedere week de ontwikkelingen van de AEX te volgen. Wanneer u deze signalen zou hebben gevolgd, dan was uw kapitaal gegroeid met 1376%. Dit is een rendement van 9,72% per jaar, exclusief dividend.

Online training

Meer over succesvol beleggen op donderdagavond om 20 uur tijdens de LIVE online training:

“Hoe succesvol beleggen zonder veel tijd te investeren of veel risico te lopen met behulp van eenvoudige en bewezen strategieën.”

Zeer waardevol voor zowel beginnende en meer ervaren beleggers. Ik onthul hierin 3 belangrijke geheimen:

Geheim # 1 Hoe u 20,6% rendement per jaar maakt zonder stress en in minder dan 10 minuten per week met behulp van het geheime systeem dat succesvolle beleggers gebruiken.

Geheim # 2 Waarom u maar 250 euro nodig hebt om te beleggen en geen jarenlange training nodig hebt of jaren te moeten wachten op het resultaat.

Geheim # 3 Waarom dure bankiers of beleggingsadviseurs u schade toebrengen en niet jouw belang voorop stellen (bent u de financiële crisis vergeten, die door de bankiers is begonnen?)

Meld u aan op www.beleggen.com

Ik hoop dat u er bij bent!

Met vriendelijke groet,

Harm van Wijk

PS de online training “Succesvol beleggen in nog geen 10 minuten per week.” onthult wat elke belegger moet weten over selecteren van winnende aandelen. Meld u nu aan: www.beleggen.com

Wat is de Dow Jones Koers?

De Dow Jones koers is de oudste aandelen index van de V.S. en is daarom zo geschikt om lessen van te leren over beleggen. Vandaar dat ik die koers heb gebruikt voor mijn onderzoek over beleggen voor bijvoorbeeld je pensioen. Het is een prijs gewogen index, de waarden van de aandelen van bedrijven die erin staan bepalen het gemiddelde. Niet de hoeveelheid aandelen die een bedrijf heeft worden niet meegerekend.

De S&P500 index is populairder, maar zij hebben sinds 2005 een nieuwe manier van rekenen waardoor je hier nog niet veel lessen uit kunt trekken over beleggen op de lange termijn. Maar reken er maar op dat in 2105 iemand een vergelijkbaar artikel zal schrijven met de S&P500 index als koers om van te leren.

Bronnen:

[1] https://link.springer.com/article/10.1007/s10551-006-9253-8