PEG-ratio: is een aandeel duur of goedkoop in augustus 2020?

De PEG-ratio is een makkelijk hulpmiddel voor particuliere beleggers om dure en goedkope aandelen van elkaar te onderscheiden. Het uitbreken van de Coronacrisis heeft de wereld grondig op zijn kop gezet. De beurzen gingen eerst fors onderuit, om vervolgens fors te herstellen. Waardoor het beeld van de waarderingen enigszins vertroebeld is. Zijn aandelen nu duur of goedkoop? De PEG-ratio kan ons helpen om het antwoord op die vraag te formuleren. Maar misschien toch voor de goede verstandhouding eerst even uitleggen dat we uit een berenmarkt komen en terug zijn overgestapt in een stierenmarkt.

PEG-ratio: is een aandeel duur of goedkoop in augustus 2020?

Mogen we u voorstellen: de PEG-ratio

PEG-ratio laat toe om te berekenen of volledige beurs duur of goedkoop is

Wall Street heeft de langste stierenmarkt ooit achter de rug

PEG-ratio is een handig hulpmiddel

Raadpleeg de PEG-ratio om te kijken of aandelen goedkoop zijn

PEG-ratio helpt juiste moment bepalen

Centrale banken hebben de koersen opgeblazen

Hoe berekenen we de PEG-ratio?

Koers-winstverhouding en verwachte groei

20 aandelen met een PEG-ratio van minder dan 1 (in alfabetische volgorde)

Mogen we u voorstellen: de PEG-ratio

Dat is allemaal heel snel gebeurd, zo snel dat enige argwaan alleszins op zijn plaats is. Heeft de stierenmarkt nog draagkracht, of loert de volgende berenmarkt al om de hoek? We spreken van een berenmarkt wanneer er een koersdaling met 20% plaatsgrijpt, zoals in maart 2020 is gebeurd. Van een stierenmarkt wordt anderzijds gesproken na een prijsstijging met opnieuw 20%. De berenmarkt van 2020 duurde slechts enkele weken en dat is een abnormale situatie. Daarom zijn sommige analisten wantrouwend, ze vrezen dat veel aandelen te duur zijn en dat dus de volgende koersdaling om de hoek ligt te loeren. Of aandelen inderdaad duur zijn, leren we aan de hand van de PEG-ratio.

PEG-ratio laat toe om te berekenen of volledige beurs duur of goedkoop is

Maar berenmarkt of stierenmarkt, in elke markt zijn koopjes te doen. Zowel in een berenmarkt als in een stierenmarkt zijn dure en goedkope aandelen te vinden. Om die goedkope en dure aandelen van elkaar te onderscheiden, staan een aantal indicatoren tot onze beschikking. Meest bekende is ongetwijfeld de koers-winstverhouding of afgekort de k/w. De PEG-ratio is echter betrouwbaarder, omdat deze indicator de koers-winstverhouding relateert aan de groei van de winst.

Dure en goedkope markten

Straks meer technische uitleg over die PEG-ratio, maar laat ons eerst iets vertellen over dure en goedkope markten. Want deze ratio laat ook toe om markten als geheel te beoordelen: zijn ze te duur of zijn ze goedkoop. Het volstaat om de gemiddelde PEG-ratio van een volledige beurs te berekenen om te zien of die duur dan wel goedkoop is. Toegegeven, het is een behoorlijke klus maar het resultaat kan de moeite lonen.

Wall Street heeft de langste stierenmarkt ooit achter de rug

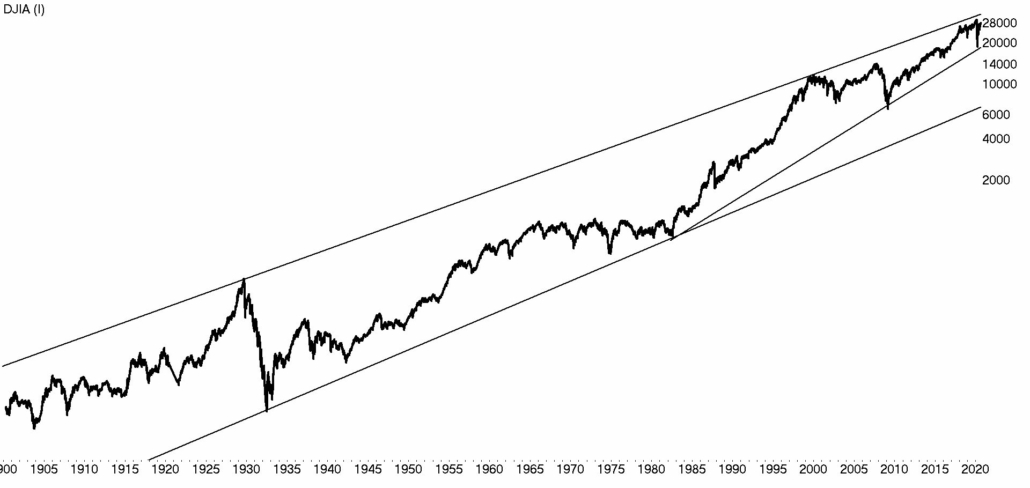

Om heel precies te zijn: de Amerikaanse beurzen hebben een stierenmarkt achter de rug die precies 11 jaar en 2 dagen heeft geduurd[1]. Er kwam een einde aan deze bull markt toen de Dow Jones in maart 2020 vanaf de piek een daling met 20% liet optekenen, een dag later gevolgd door zowel de S&P 500 als de Nasdaq. De voorafgaande stijging was echter duizelingwekkend. Tijdens de stierenmarkt waren er maar liefst 2 kalenderjaren dat de beursindices een winst van 30% of meer lieten optekenen.

Voor de beleggers waren het gouden tijden. De S&P 500 liet een totale winst van 135% optekenen, waarbij de Amerikaanse beurzen het veel beter deden dan de gemiddelde wereldbeurs. De MSCI All-Country World Index kon slechts een winst van ongeveer 60% laten optekenen tussen 2009 en 2020. De groeimarkten deden het minder goed, met een gemiddeld verlies van 2%. Maar begin 2020 hing er onheil in de lucht. Op basis van de PEG-ratio’s waren aandelen (te) duur gewaardeerd en dat hebben we geweten.

PEG-ratio nam een forse duik

Doug Ramsey, chief investment officer van Leuthold Group, spreekt dan ook van vooral een Amerikaanse bull markt[2]. Maar die grote bull markt is nu verleden tijd, de beren kregen tijdelijk het woord. De berenmarkt in maart duurde slechts heel kort, enkele weken om precies te zijn. Op basis van de PEG-ratio, die een forse duik had genomen, waren aandelen op de bodem van de berenmarkt duidelijk ondergewaardeerd.

Hoe lang kan een berenmarkt gemiddeld duren? Gemiddeld blijkt de Dow Jones in het verleden 206 dagen in een berenmarkt te hebben vertoefd, dit op basis van de cijfers verstrekt door Dow Jones Market Data. Daarmee duurt een bear market voor de Dow langer dan voor de S&P 500, want voor deze index werd de gemiddelde duurtijd berekend op 146 dagen.

PEG-ratio is een handig hulpmiddel

De berenmarkt veroorzaakt door het Coronavirus onderscheidt zich vooral door de snelheid waarmee de bull markt overging in een berenmarkt. De Dow had daarvoor maar 19 dagen nodig. Een wereldrecordniveau was dat evenwel niet, want in november 1931 bij de Great Depression waren er maar 15 dagen nodig om over te gaan in een berenmarkt. De beleggers kunnen uit deze cijfers moed putten, want het blijkt dat berenmarkten snel komen maar meestal ook vrij snel weer overwaaien. Het kan dus verstandig zijn om uit te kijken naar kansen om opnieuw in de markt te stappen. En daartoe is de PEG-ratio een handig hulpmiddel.

Raadpleeg de PEG-ratio om te kijken of aandelen goedkoop zijn

In de afgelopen decennia zijn er, vertrekkende van de beurscrash van 1987, verschillende berenmarkten geweest. Die waren divers van karakter, maar de reactie van de beleggers was telkens dezelfde. In volle paniek werden aandelen het raam uitgegooid. Zo’n grote uitverkoop zette de koersen uiteraard nog dieper in het rood.

Wanneer iedereen op dezelfde manier op een signaal reageert, krijgen we een effect dat zichzelf versterkt. Alerte beleggers gaan daarom niet blindelings te werk, ze raadplegen eerst bijvoorbeeld de PEG-ratio (van een individueel aandeel of het gemiddelde van een volledige beurs) alvorens in actie te komen.

Paniek is een slechte raadgever op het moment dat een berenmarkt losbarst. De beste raad die de belegger kan krijgen, is om zijn kalmte te bewaren. Beleg op basis van ratio en niet op emotie. Gebruik een bewezen strategie en ga niet handelen op je onderbuikgevoel. Dat klinkt eenvoudig, maar is het natuurlijk niet. Maak daarom bij voorkeur gebruik van een objectief systeem, zoals de Trading Navigator Methode.

PEG-ratio helpt juiste moment bepalen

Op langere termijn mag koersherstel worden verwacht. Op een bepaald moment wordt de beer verjaagd en waagt de stier een voorzichtige comeback. De grote crisis van 2008-2009 ging gepaard met een berenmarkt die eindigde op 6 maart 2009. De PEG-ratio gaf toen aan dat een aantal aandelen fors ondergewaardeerd was. Herstel bleef dus niet uit.

Beleggers die rustig waren blijven zitten, hadden over een periode van enkele jaren de geleden verliezen weer goedgemaakt, zo weten we uit het verleden. Resultaten uit het verleden bieden echter geen garantie voor de toekomst. In de jaren nadien bleven die koersen stijgen, zodat uiteindelijk toch een stevig rendement gerealiseerd kon worden.

Het is uiteraard makkelijk gezegd om niet toe te geven aan paniek, maar het vraagt van de belegger discipline om je aan een systeem te houden. De boodschap is dan ook duidelijk: blijf vooral kalm en wacht het juiste moment af om in actie te komen. Je objectieve systeem geeft dit gewoon aan, bijvoorbeeld door een groene of een rode pijl. Dat moment doet zich onvermijdelijk vroeg of laat voor. De PEG-ratio kan hierbij helpen bij het vaststellen van dit moment.

PEG-ratio sprak boekdelen

Beleggers hebben een broertje dood aan berenmarkten. De reden ligt voor de hand, berenmarkten gaan onvermijdelijk gepaard met bloederige verliezen. Inderdaad: wie niet weg is, is gezien. Het vervelende is echter dat bear markets moeilijk te voorspellen vallen. In de periode 2018 tot 2020 werd regelmatig gewaarschuwd dat de beurzen mogelijk overgewaardeerd waren, maar van die waarschuwingen trokken de beleggers zich weinig aan. Nochtans sprak de PEG-ratio boekdelen: veel aandelen waren wel overgewaardeerd.

Maar wat is nu eigenlijk een berenmarkt? We zeiden hierboven al dat er sprake is over een gemiddelde daling van de beurskoersen, gemeten aan de piekkoersen die in de periode voordien opgetekend, met 20%. Meestal betekent zo’n daling de start van een periode met magere tot zelfs negatieve returns op aandelenbeleggingen. Ondanks gemaakte goede voornemens slagen maar weinig beleggers er in om zo’n berenmarkt te vermijden. Het gebruik van de PEG-ratio had hen daarbij kunnen helpen.

PEG-ratio komt altijd van pas

Eén van de kenmerken van een berenmarkt is dat ze vaak het logische gevolg is van onevenwichten die ergens in het financieel systeem en/of de economime zijn opgedoken. Dat was zo met de dot-comcrisis (de waarderingen voor de technologieaandelen waren door het plafond gevlogen) en met de subprimecrisis (de problemen met de dubieuze Amerikaanse woonkredieten werden zwaar ondergeschat).

Centrale banken hebben de koersen opgeblazen

Ditmaal hebben de beleggers het feit onderschat dat de beurskoersen door de centrale banken op een kunstmatige manier waren opgeblazen. Berenmarkten bieden echter ook kansen, want zodra de onevenwichten zijn weggewerkt kan de volgende stierenmarkt beginnen. Zaak is om tijdig te herkennen wanneer de berenmarkt achter de rug is en de stieren opnieuw het woord krijgen. En ook dan komt de PEG-ratio van pas.

Hoe berekenen we de PEG-ratio?

De meeste beleggers zullen nu ongetwijfeld benieuwd zijn hoe die fameuze PEG-ratio wordt berekend. In een apart artikel zal daar uitgebreid aandacht aan worden besteed. In het kort leggen we hier uit hoe u te werk moet gaan voor het berekenen van de PEG-ratio. Moeilijk is het niet, het verondersteld van de belegger alleen dat hij slechts 2 zaken bij een bepaald bedrijf volgt.

Koers-winstverhouding en verwachte groei

De PEG-ratio staat voor de verhouding koers-winst ten opzichte van de groei[3]. In de teller van de verhouding staat met andere woorden de k/w, in de noemer de groei van de winst. Stel dat de koers-winstverhouding 20 is en de verwachte groei voor het komende boekjaar 10%. De PEG-ratio is dan snel berekend: 20 : 10 = 2. Dit aandeel (of deze beurs, wanneer het gemiddelde van een volledige beurs wordt genomen) is dus duur. Gaan we uit van een koers-winstverhouding van 10 en een verwachte groei van 20%, dan toont de PEG-ratio ons een veel gunstiger beeld: 10 : 20 = 0,50. Dit aandeel of deze beurs is goedkoop, want we spreken over een goedkope PEG-ratio onder 1.

20 aandelen met een PEG-ratio van minder dan 1 (in alfabetische volgorde)

Onze bedoeling is om maandelijks een overzicht te brengen van aandelen met een lage PEG-ratio. We hebben er voor gekozen om dit in alfabetische volgorde te doen. Hieronder een eerste selectie.

Ashbury Automotive Group: is actief in de autosector met een k/w van 12, de koers is flink hersteld van het maart-dieptepunt

Albertsons Companies: is in de US een bekende naam als distributiebedrijf, aan een k/w van 6 is het aandeel goedkoop gewaardeerd maar de beleggers waren enigszins teleurgesteld in de kwaliteit van de cijfers over het laatste Q

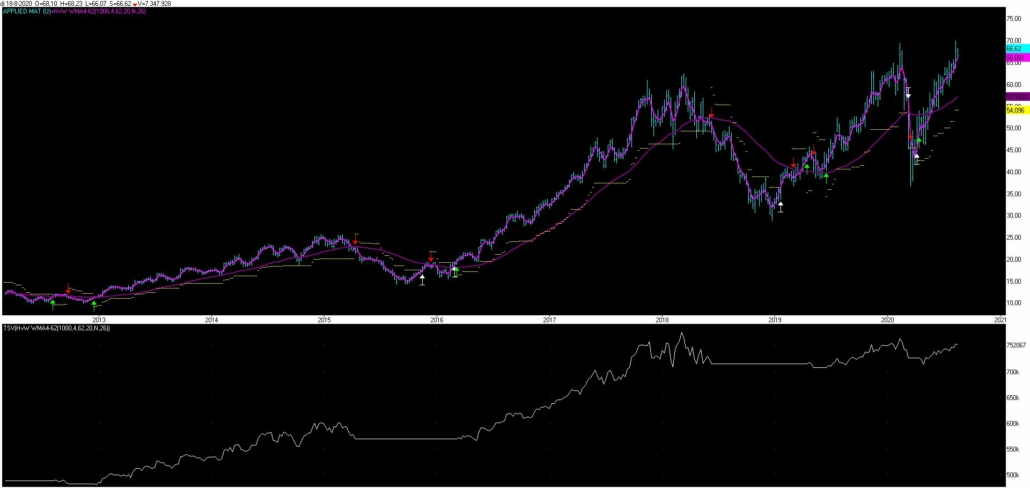

Applied Materials: is als toeleverancier aan de sector van de halfgeleiders een technologiebedrijf, wat verklaart waarom de koers goed hersteld is na de grote maart-correctie (de huidige k/w bedraagt ongeveer 20)

Anthem: heeft zijn roots in de gezondheidssector en is met een beurskap van ongeveer 70 mrd. dollar zeker geen kleine naam, de k/w bedraagt ongeveer 12 en de koers heeft zich krachtig hersteld van de maart-correctie

ASE Technology Group: is een technologiebedrijf (opnieuw halfgeleiders) dat in 1984 in Taiwan werd opgericht, met een k/w van 15 heeft de koers haar draai van voor het uitbreken van de Coronacrisis nog niet volledig hervonden

AngloGold Ashanti Limited: zoals de naam als zegt is dit een bekende Afrikaanse (goud)mijnbouwgroep, de k/w van rond de 20 geeft aan dat dit aandeel uitbundig geprofiteerd heeft van de gestegen goudprijs

Bonanza Creek Energy: is actief in de energiesector (olie en aardgas), het aandeel noteert met een k/w van iets meer dan 2 spotgoedkoop en de koers heeft het pre-Corona niveau nog niet kunnen bereiken

Berry Global Group: is als industrieel bedrijf op verschillende segmenten van de markt actief, met een k/w van 12 is de koers over de voorbije weken gestadig gestegen tot nieuwe jaartoppen

Bio-Rad Laboratories: heeft een reputatie hoog te houden in de sector gezondheid (klinische biotechnologie), met een k/w van 8 heeft dit aandeel op de beurs niet echt geschitterd

BMC Stock Holdings: Building Materials and Construction Solutions is een Amerikaans bouwbedrijf met hoofdkantoor in Raleigh, North Carolina, op een koers van rond 30 dollar bedraagt de k/w 17

Berkshire Hathaway: is uiteraard het bedrijf waarachter Warren Buffett schuilgaat, op basis van de belachelijk lage k/w zou dit aandeel een koopje moeten zijn (de koers is stevig weg gezakt).

Coherus Biosciences: de naam zegt al dat dit bedrijf zijn wortels heeft in de gezondheidssector (granulocyten, voor wie dat iets zegt), met een k/w van 10 houdt dit aandeel op de beurs goed stand

Cabot Oil and Gas Corporation: houdt goed stand in zijn sector die als geheel te lijden heeft onder lage prijzen, de k/w van bijna 26 kan niet beletten dat op de beurs Cabot hoge toppen scheert

Mr. Cooper Group: is actief in een minder voor de hand liggend deel van de vastgoedmarkt (aan de financiële kant van het verhaal), met de k/w van minder dan 4 is het aandeel spotgoedkoop wat niet belet dat de koers flink gestegen is

Cowen Inc.: is een Amerikaanse multinationale onafhankelijke investeringsbank en financiële dienstverlener die opereert via twee bedrijfssegmenten, op een koers van ongeveer 30 dollar bedraagt de k/w minder dan 5

Comstock Resources: ontwikkelt als energiebedrijf olie- en gasvoorraden, met een k/w van onder de 15 ligt dit aandeel er op de beurs niet zo goed bij (cfr. de lage olieprijs)

Credit Suisse: één van de Zwitserse banken wiens naam klinkt als een klok, met een k/w van 6 is het aandeel goedkoop maar de tijd is niet zo goed voor aandelen van banken

Canadian Solar: heeft zijn roots in de sector van de hernieuwbare energie (de naam wijst terecht in de richting van zonne-energie), de koers is flink op dreef en toch noteert dit aandeel slechts aan een k/w van 6

Donnelly Financial Solutions: biedt financiële oplossingen (de naam zegt het al) aan in zowat de hele wereld, de koers doet het goed op de beurs en de k/w blijft onder de 10

DR Horton: is een bekend Amerikaans bouwbedrijf dat zich in recordtempo heeft hersteld van de corona-inzinking, de koers heeft nieuwe toppen gescheerd en de k/w bedraagt nog steeds maar 12 .

Expert Tip: leer van de grootste beleggingsexperts. Beleggen is behoorlijk dynamisch en vaak onderhevig aan trends. Wat zijn de trends om rekening mee te houden, volgens de grootste beleggingsexperts? Handig om te weten omdat je zo geen trend hoeft te missen en weet wat er gaat gebeuren. Je vindt het hier https://www.marktnavigators.nl/

Harm van Wijk

[1] https://edition.cnn.com/2020/03/11/investing/bear-market-stocks-recession/index.html

[2] https://www.zerohedge.com/markets/too-early-still-too-high-goldman-sees-bear-bounce-not-market-turn