Valutacrisis Turkije zijn er meer op komst?

Turkije is misschien niet het enige land dat met een valutacrisis wordt geconfronteerd, gezien de vooruitzichten op hogere rentetarieven in de VS, zei prominente belegger Mark Mobius. Mobius, gespecialiseerd in opkomende markten, is van mening dat met name landen met schulden in Amerikaanse dollars zullen worden getroffen door hogere rentetarieven in de VS, zo denkt de oprichter van investeringsmaatschappij Mobius Capital Partners.

Valutacrisis Egypte, Roemenië, Turkije en Sri Lanka

Uit een analyse die onlangs door investeringsbank Nomura werd gepubliceerd, bleek dat de vier opkomende markten die het meeste risico lopen op een wisselkoerscrisis Egypte, Roemenië, Turkije en Sri Lanka zijn. “Ja, natuurlijk is dat mogelijk”, vertelde Mobius aan CNBC’s “Closing Bell” in antwoord op een vraag of de scherpe waardevermindering van de Turkse munt – de lira – zich naar andere landen zou kunnen verspreiden.

Valutacrisis in diverse landen door stijgende dollar rente

“Met hogere rentetarieven in de VS zullen al deze andere landen met schulden in dollars worden geraakt”, zei de investeerder, de oprichter van investeringsmaatschappij Mobius Capital Partners.

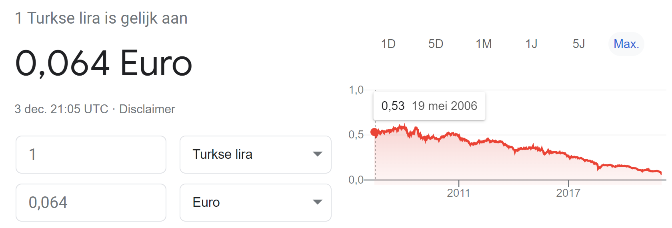

Valutacrisis Turkse lira op recordlaagte

De Turkse lira dook in de tweede helft van november naar een recordlaagte toen de president van het land, Recep Tayyip Erdogan de serie van omstreden renteverlagingen van zijn centrale bank verdedigde te midden van een stijgende dubbel cijferige inflatie. De valutacrisis was een rechtstreeks gevolg.

Mobius heeft niet aangegeven welke andere landen kwetsbaar zijn voor een valutacrisis. Maar hij merkte wel op dat het goede nieuws is dat sinds de Aziatische financiële crisis van 1997 veel opkomende markten meer hebben geleend in hun lokale valuta. Waardoor ze minder gevoelig zijn geworden voor de schommelingen in de Amerikaanse rentevoeten.

Risico’s op een valutacrisis

Uit een analyse van Nomura bleek dus dat de vier opkomende markten die het meeste risico lopen op een wisselkoerscrisis, Egypte, Roemenië, Turkije en Sri Lanka zijn. De analyse hield rekening met een aantal indicatoren zoals de buitenlandse schuld als percentage van het bruto binnenlands product, de verhouding van deviezenreserves tot de invoer en de evolutie van de beursindices van de landen in kwestie.

Valutacrisis door 20% inflatie

Turkije is het land dat het meest wordt bedreigd. De Turkse lira is teruggevallen tot een historisch dieptepunt nu de inflatie in Turkije de kaap van 20% nadert. “Vooruitkijkend is het vooruitzicht dat de Fed het monetaire beleid normaliseert in combinatie met de steeds dieper wordende economische neergang van China geen bijzonder goede combinatie voor de opkomende markten”, zo stelde Nomura in het rapport.

Valutacrisis VS?

De Amerikaanse Federal Reserve is in november begonnen met het afbouwen van haar activa-aankopen. De meeste Fed functionarissen hebben gezegd dat ze niet zullen overwegen de rente te verhogen totdat de afbouw van de aankopen achter de rug is, maar de markten kijken niettemin toch naar een snellere tijdlijn voor de eerste renteverhoging. Waarbij die initiële verhoging nu is in geprijsd voor juni 2022. Dat komt op een moment dat opkomende markten worden geconfronteerd met andere uitdagingen, zoals groeiende begrotingstekorten en tekorten op de lopende rekening, evenals stijgende voedselprijzen, aldus Nomura.

Mobius’ investeringskeuzes

Hogere rentetarieven betekenen volgens Mobius niet noodzakelijkerwijs een forse correctie op de financiële markten. Bedrijven met sterke winsten en goede marges zouden het nog steeds goed doen in een omgeving met stijgende rentetarieven, zei deze bekende belegger, eraan toevoegend dat India en Taiwan zijn twee voorkeursmarkten zijn.

Valutacrisis maakt Turkije goedkoop

Wat Turkije betreft, zei Mobius dat een zwakkere munt zou kunnen leiden tot een stijging van de export uit het land. “De bedrijven die we in Turkije in portefeuille hebben, realiseren hun winsten in dollars of in euro. En met een lagere en zwakkere Turkse lira doen ze het beter omdat hun kosten veel lager zijn. Deze aandelen profiteren met andere woorden van de crisis waarin de Turkse lira verzeild in is geraakt. Het is volgens Mobius dus zaak om selectief te zijn

Kolanovic: Olie is eigenlijk heel goedkoop… en hier is waarom

Tijd voor iets heel anders. Marko Kolanovic van JP Morgan Chase kwam met een opmerkelijke verklaring in verband met de huidige evoluties op de oliemarkt. In zijn analyse presenteerde Kolanovic een andere manier om de olieprijzen te beoordelen, namelijk door ze te bekijken in hun historische verhouding tot andere activaklassen.

De olieprijzen worden momenteel gedreven door de vraag van heropende en groeiende economieën, leveringsproblemen als gevolg van onderinvesteringen in energie-infrastructuur en nieuwe thema’s zoals bijvoorbeeld. ESG), verhoogde monetaire basis en brede inflatie, enz. Maar hoe verhouden de olieprijzen zich nu tot andere activa die worden beïnvloed door vergelijkbare macrokrachten? Een verrassende vaststelling: door de olieprijzen te vergelijken met andere belangrijke activaklassen over de afgelopen 20 jaar (verhouding tussen olieprijs en andere activa) lijkt de olieprijs momenteel erg goedkoop.

Het blijkt dat olie slechts in het 12e percentiel staat ten opzichte van wereldwijde aandelen (en 7e percentiel ten opzichte van Amerikaanse aandelen), 10e percentiel ten opzichte van koper, 20e percentiel ten opzichte van goud, 40e percentiel ten opzichte van obligaties en 8e percentiel ten opzichte van centrale activa-aankopen van banken (balans), enz. Dus ja, op relatieve basis is olie zelden goedkoper geweest.

Olieprijs naar $ 115

Kolanovic berekende vervolgens dat wanneer alleen gefocust wordt op wereldwijde aandelen, obligaties en grondstoffen, olie zich in het 19e historische percentiel bevindt. Dus om te stijgen naar het mediaan (50e percentiel) historisch relatieve niveau, zou olie moeten worden verhandeld tegen ~ $ 115/bbl (of met andere woorden: $ 115 per vat).

Dat is nog een conservatieve raming omdat ‘dure activa’ werden uitgesloten, zoals de balansen van centrale banken en Nasdaq. Worden die in rekening gebracht, dan kan aan een mediane olieprijs van $ 300- $ 500/bbl worden gedacht. Kolanovic vat samen dat met betrekking tot de brede niveaus van verschillende activaprijzen en de monetaire basis olie er opmerkelijk goedkoop uitziet.

Je zou kunnen zeggen dat olieproducerende landen (vaak ontwikkelingslanden) olie-importerende landen (vaak ontwikkelde landen) hebben gesubsidieerd), gezien de brede monetaire en activa-inflatie in de ontwikkelde wereld in de afgelopen 20 jaar. Maar Kolanovic realiseert zich uiteraard dat een olieprijs van meer dan $ 100 per vat onmiddellijk zou resulteren in een wereldwijde recessie en daarmee zouden de positieve en nog altijd optimistische economische vooruitzichten van JP Morgan Chase voor 2022 teniet worden gedaan.

Rabobank: wat Powell vanaf nu zal doen, zal heel, heel slecht eindigen

Jerome Powell kreeg de nominatie voor een tweede periode als Fed voorzitter, ondanks een ethisch schandaal en kritiek van sommige progressieven dat hij te pro-bank en niet pro-milieu genoeg is. Er was geen sprake van een “Let’s go Brainard” effect (Lael Brainard was zijn tegenkandidaat), maar deze kandidate geassocieerd met MMT en een digitale dollar werd wel genomineerd voor de machtige positie van vice-voorzitter van de Amerikaanse centrale bank.

Er werd dus gekozen voor continuïteit, maar de keuze tussen Powell en Brainard was in feite een keuze tussen twee Fed insiders die de huidige strategie van de centrale bank delen. De adviseurs van Biden moeten zich realiseren dat terwijl de president een expansief links fiscaal beleid voert om inkomen en rijkdom van de rijken naar de armen te herverdelen, ze hem hebben geadviseerd een aanpak van het monetaire beleid te handhaven dat de ongelijkheid in rijkdom vergroot.

In plaats van biljoenen uit te geven had Biden kunnen denken aan de omkering van een monetair beleid dat heeft geleid tot een snelle toename van de ongelijkheid in rijkdom sinds de wereldwijde financiële crisis de Fed aanzette tot kwantitatieve versoepeling. Wat het bezit van de rijken een boost heeft gegeven in de vorm van aandelenkoersen en vastgoedprijzen die door het plafond zijn gevlogen. Een gemiste kans voor de ‘social justice warriors’ en weer een overwinning voor de aandelenmarkten, zo kan de herbenoeming van Biden worden omschreven. Volgens Rabobank zal wat Powell vanaf nu doet heel, heel slecht eindigen

Een vergiftigde kelk voor Powell

Hoewel Powell zijn baan behield, heeft hij inderdaad ook een vergiftigde kelk gekregen. Inflatie is een serieus probleem; huur, voedsel en energie stijgen allemaal. De oplossingen die door het Witte Huis die worden aangereikt helpen niet (de olieprijzen stegen ondanks dat de VS zeiden dat ze een deel van hun strategische reserves zullen verkopen).

“The Power of the Powerless”

In dat verband verwijst Rabobank naar het essay “The Power of the Powerless” uit 1978 van de toenmalige dissident en toekomstige Tsjechische president Vaclav Havel. Het essay begint wat spottend door te stellen dat een geest door Oost-Europa waart: het spook van wat in het Westen ‘dissidentie’ wordt genoemd. Dit spook was destijds niet uit de lucht komen vallen. Dissidentie was een natuurlijke en onvermijdelijk gevolg van de toenmalige historische fase in het systeem dat Oost-Europa toen in zijn greep hield.

Welnu, vandaag kent het Westen polarisatie, massale protesten, rellen, praten over verplichte vaccinaties in Europa en de Griekse ex-minister Yanis Varoufakis die beweert dat het kapitalisme reeds dood is en techno-feodalisme opduikt aan de horizon. Havel stelde in zijn essay ook dat ideologie zich losmaakte van de werkelijkheid zonder private macht om haar in toom te houden. De academici, analisten en centrale bankiers geloven dat wat ze doen werkt en goed is, dit terwijl de afwijkende meningen om hen heen toenemen.

Centrale banken hebben het plaatje scheefgetrokken

Er zijn uiteraard de financiële markten die het mogelijk maken om de prijs van iets te bepalen en om de keizer te vertellen dat zijn kleren minder waard zijn dan hij denkt of de arbeiders te overtuigen dat hun arbeid meer waard is. Ze beschermen ons tegen de dwaasheden van ideologie. Maar centrale banken zorgen er nu voor dat aandelen- en obligatiekoersen nog maar weinig met de realiteit te maken hebben.

Een bedrijf hoeft geen winst meer te maken om de aandelenkoers te zien stijgen, een bedrijf hoeft in feite zelfs niets te produceren en de facto failliete regeringen kunnen beroep doen de laagste rentetarieven uit hun geschiedenis. De financiële economie en de reële economie zijn van elkaar gescheiden. En wanneer de eerste wankelt, wordt hij gered door degenen die vechten voor sociale rechtvaardigheid.

Toch toont de “tijdelijke” inflatie (zoals de beleidsmakers ons willen doen geloven) dat de keizer als puntje bij paaltje komt geen kleren draagt. Ja, het is nog steeds aan de aanbodzijde dat het schoentje wringt, niet aan de vraagzijde, maar er is geen duidelijke indicatie dat de aanbodzijde gedurende lange tij een probleem zal blijven.

Hoe langer dat is, hoe groter de kans dat er iets structureel verschuift. Uit een recent onderzoek blijkt dat 58% van de managers in de voedingsindustrie gelooft dat de crisis meer dan een jaar zal duren en dat 33% zelfs vreest voor een periode van 3 jaar. Kan er dan van inflatie “van voorbijgaande aard” worden gesproken? De tarweprijzen bevinden zich alweer op het niveau van de Arabische Lente.

Realiteitscheck voor de macht van de overheid

Toeleveringsketens zijn een realiteitscheck voor de macht van de centrale bank en de centrale overheid. De Fed kan via QE zoveel liquiditeit creëren als ze willen. We weten al dat ze het niet overal productief kunnen laten vloeien (lees: naar de economie), alleen in sociaal destabiliserende activa- en grondstoffenprijzen.

Zelfs als de centrale bank de handen ineenslaat met de regering via het fiscaal beleid, kunnen ze nog steeds niets doen als er geen producten zijn om te kopen. Anders zou elk ontwikkelingsland zonder financiële middelen zijn centrale bank kunnen vertellen om $ 10 biljoen te drukken en alles te importeren wat nodig is om de ontwikkelingsladder te beklimmen. Waarom gebeurt dit niet?

Fed heeft nog andere zorgen aan haar hoofd

Ondertussen kan de Fed binnenkort met andere problemen worstelen. CNN meldde dat de VS overweegt extra wapens naar Oekraïne te sturen, aangezien de angst voor een mogelijke Russische invasie toeneemt. Rusland beschuldigt anderzijds het Westen van het opbouwen van troepen in de buurt van zijn grenzen en blijft benadrukken dat dit een casus belli is.

Wat zou de juiste reactie van het monetaire beleid zijn als het ergste (lees: oorlog in Oost-Europa) gebeurt en de energie- en voedselprijzen verder stijgen. De VS zou zodoende in een duur conflict worden meegesleurd? Hoewel Europa zal natuurlijk niet in zijn eigen achtertuin willen vechten (de gedachte eraan bezorgt al een kil gevoel!), maar de Europeanen mogen hopen dat ze genoeg dikke truien en dekens hebben om een winter zonder Russisch gas door te komen. Er is dus geen gebrek aan problemen, maar de vraag blijft wie ze zal kunnen oplossen.

Plaats een Reactie

Meepraten?Draag gerust bij!