64% rendement met DSM

DSM op recordniveau

DSM scherpte in 2013 het recordniveau aan, maar viel vervolgens weer terug. De grafiek toont dat we aan de bovenkant zitten van het stijgend trendkanaal uit 2009. We zien ook dat DSM een lagere bodem heeft gevormd door het neerwaartse koershiaat. Het neerwaartse koershiaat heeft samen met het opwaartse koershiaat uit augustus een ‘island reversal’ gevormd.

Island reversal

Een “eilandomkeerformatie” wordt gevormd door een koershiaat aan zowel de linkerzijde als de rechterzijde. De eerste is gewoonlijk een uitputting koershiaat en de tweede is een uitbraak koershiaat. Het toont aan dat er een ommekeer heeft plaats gevonden in het sentiment rond het aandeel. Volgens de Encyclopedia of Chart Patterns van Thomas Bulkowski kent dit patroon een faalpercentage van minder dan 20 procent.

Short strangle op DSM

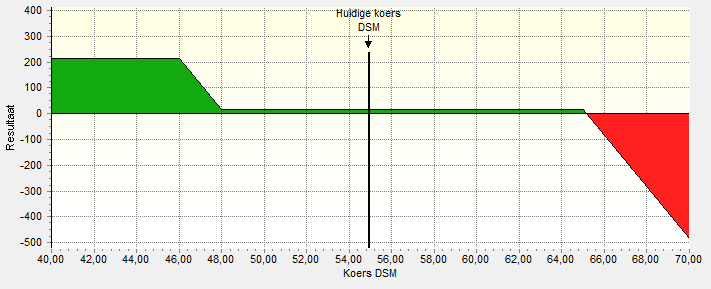

We zitten dus wellicht aan het begin van een (forse) correctie binnen een stijgende trend. Deze meer neutrale fase biedt een interessant moment om een short strangle op te zetten. We kiezen voor 2 calls 65 en 2 puts 46 voor juni 2014 zodat DSM veel ruimte heeft. Voor deze short strangle ontving ik voor de combinatie in totaal € 1,85.

1 maal dividend

Omdat we natuurlijk wel in een stijgende trend zitten, is een nieuwe aanval op het recordniveau natuurlijk mogelijk. Omdat DSM in mei naar verwachting € 1 dividend zal uitkeren, neemt de koers dan met € 1 af. Gezien de expiratiedatum 20 juni 2014 kunnen we maar 1 dividenduitkering verwachten.

DSM mag met 20% stijgen

DSM zal door de dividenduitkeringen circa € 1 dalen. Tot de uitoefenprijs van € 65 is bereikt, mag DSM in de komende 0,7 jaar met 21% stijgen. De put heeft een uitoefenprijs van 46, dus mag DSM circa 16% dalen, voor we in de problemen komen. De bodem van 2013 ligt overigens rond 43, dus hier mag wel wat steun worden verwacht.

Nettorendement 40% op jaarbasis

Voor de short strangle wordt door Alex, Binck en SNS een margin gevraagd van circa € 1052. Omdat we na kosten € 354 ontvangen, komt de netto investering uit op € 698. Hierdoor is een nettorendement van 51% in 256 dagen te behalen. In deze 8 maanden komt dat op jaarbasis neer op 72%.

Iedere maand € 42 tijdswaarde

Iedere dag ontvangen we gemiddeld € 1,40 aan tijd- en verwachtingswaarde voor het risico dat we lopen. We lopen het risico dat we de aandelen moeten kopen voor € 46 uit hoofde van de putoptie. Ook lopen we het risico dat we de stukken moeten leveren voor € 65 (afgezien van de ontvangen premie van € 1,85).

Covered strangle

Wie denkt dat DSM het record verder gaat aanscherpen, die zou de aandelen kunnen kopen. In combinatie met de geschreven call en put heet dat dan een covered strangle. Ook kan (een deel van) de opbrengst worden gebruikt voor het kopen van een call, wat dan een bullishe driepoot oplevert. De calls of de puts doorrollen of de positie sluiten is natuurlijk ook altijd nog een mogelijkheid.

DSM mag met 100% dalen

Wij zien echter meer neerwaartse potentie voor DSM. Voor het geval dat DSM verder zou dalen, kopen we van een deel van de opbrengst een putoptie. We kopen een putoptie binnen de beide grenzen. We kiezen voor 2 puts DSM JUN 48 voor ongeveer anderhalve euro. In combinatie met de geschreven call en put heet dat dan een bearish driepoot. Een deel van de ontvangen premie wordt geïnvesteerd in de put.

Rendement 64% op jaarbasis

Het risico ligt nu aan de bovenkant dus moet je margin aanhouden voor de geschreven calls. De maximale winst is het verschil tussen de beide putopties (€ 2) plus de ontvangen premie (€ 1,85 min € 1,45). Het rendement komt dan uit op 45%, dat is 64% op jaarbasis. Dat is dus minder dan wat de short strangle oplevert, maar nu ligt het risico alleen nog maar aan de bovenkant.

Winst zolang DSM onder € 65 blijft

Zolang DSM onder € 65 blijft, verdienen we dus geld. Als DSM blijft hangen rond dit niveau, is ons rendement de ontvangen € 0,40 maal 200, gedeeld door de margin van € 1000 is 7,5%. Dat is 11% op jaarbasis, ruim meer dan een spaarrekening natuurlijk en voldoende om de inflatie en de vermogensrendementsheffing te kunnen opvangen.

Combinatieorder

Het is bij Alex, Binck en SNS niet mogelijk om een driepoot in te leggen. Wel kunt u een combinatieorder inleggen welke bestaat uit twee poten. Vervolgens kunt u de derde poot afzonderlijk inleggen. U kunt dus bijvoorbeeld eerst de strangle als een combinatieorder inleggen en het kopen van de 2 calls of puts als een afzonderlijke optieorder doen. U kunt een combinatie order inleggen via ‘order-combinatieorder’.

7 geheime optiestrategieën

Op veler verzoek organiseren we het nog één keer: dinsdagavond om 20.00 uur verzorg ik voor de laatste keer een live-uitzending waarin ik 7 geheime optiestrategieën onthul.

Wat komt allemaal aan bod dinsdagavond? O.m.:

• Bescherm uw portefeuille tegen koersdalingen

• Maak rendement zonder onnodig risico

• Bouw winstgevende constructies zoals de Iron Condor

En ook: een optiestrategie die u direct kunt toepassen als u nu een verlies heeft op uw aandelen!

Ik laat u zien hoe u met een optieconstructie op korte termijn een verlies op aandelen geheel kunt repareren.

U volgt het online seminar van achter uw pc of laptop.

Meld u nu aan voor dit online seminar omdat u dan direct aan uw vermogen werkt!

Tot dinsdagavond 20.00 uur!

Handleiding ‘Geld verdienen met opties’

Download de handleiding vol met geheimen hoe geld te verdienen met opties, geschreven door Drs. Harm van Wijk.

+ Bonus spreadsheets waarmee je eenvoudig de beste opties kunt selecteren.

+ Extra bonus een 5%-rendementsabonnement op OptieAlert.

+ 30 dagen niet goed, geld terug garantie.

Kijk voor meer informatie op https://beleggen.com/geld-verdienen-met-opties

Ik kijk uit naar ideeën, tips en gedachten over deze bijdrage. Type ze s.v.p. in het commentaarveld onderaan de column op www.beleggen.com

Met vriendelijke groet,

BeursBulletin.nl

Drs. Harm van Wijk

www.beursbulletin.nl

Harm van Wijk is directeur van BeursBulletin.nl. De auteur heeft diverse posities. Zijn handelssignalen kunnen op elk moment veranderen. De informatie in dit bericht is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen. De standpunten en vooruitzichten geven zijn persoonlijke mening weer.

Bedankt Drs Harm van Wijk voor de uitvoerige uiteenzetting van de optiestrategie.

Als beginner begreep ik het eerst niet met de extra koop van de put

Ik kom wel 16 okt ,maar de eerlijkheid gebiedt mij U te vertellen, dat het wat mij betreft nog te hoog gegrepen is.

Voorts blijf ik van mening, dat de brooker Degiro wel goedkoop is maar handelt zonder je te waarschuwen als een positie niet gedekt is. Dus net zo link als LINX.

Ik houdt het voorlopig bij Binck. Mocht ik over 5000 euro beschikken dan wordt het Tradersonly,

Ik ga nu verder uw strangle positie bestuderen.

Bedankt voor de uiteenzetting!!!

Met vriendelijke groet,

Maarten

Beste Maarten,

Joost zal de iron condor van begin tot eind behandelen. Bovendien heeft u mijn ebook ontvangen en dat van Joost.

Als u deze vooraf doorneemt, dan kunt het maximale uit deze dag halen!!