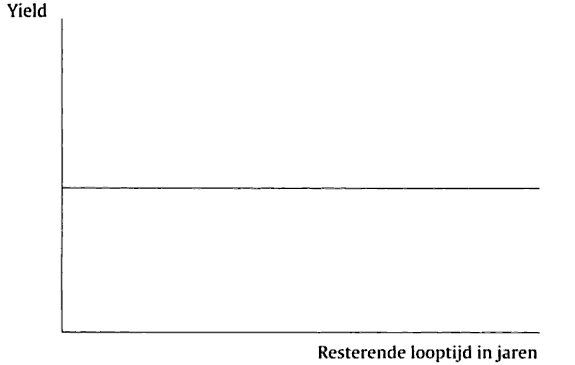

Vlakke yieldcurve

Vlakke yieldcurve geeft aan dat de rentes (yields) van de verschillende looptijden van (staats)leningen ongeveer op hetzelfde niveau liggen. Dit impliceert dus dat de rendementen voor de verschillende looptijden (ongeveer) gelijk zouden zijn. Er wordt ook wel gesteld dat een vlakke rentestructuur plaatsvindt, wanneer een economie tussen recessie en een economische groei balanceert.

Vlakke yieldcurve definitie

Een yieldcurve (rentecurve) is dus een rentestructuur waarin weinig verschil is tussen de korte en de lange rente voor obligaties van dezelfde kredietkwaliteit. In een situatie van een vlakke yieldcurve, is het rendement op bijvoorbeeld een 2-jarige staatslening 4,98%. De yield van een 2-jarige staatslening bedraagt bijvoorbeeld 5%. En tot slot bedraagt het rendement op een 30-jarige staatslening bijvoorbeeld 5,1%. Deze rentecurve wordt vaak gezien tijdens de overgang tussen een normale en een omgekeerde (inverse) rentestructuur.

Yieldcurve

De yieldcurve is dus de rentecurve die de verhouding aangeeft tussen de korte en de lange rente. Bij een stijgende curve is de korte rente lager dan de lange rente. Omgekeerd geldt natuurlijk ook: bij een inverse (dalende) yieldcurve noteert de korte rente hoger dan de lange rente.

Vlakke rentestructuurmarkt

Bij korte- en langetermijnobligaties liggen, in geval van een vlakke yieldcurve, de effectieve rendementen min of meer rond hetzelfde niveau. Beleggers hebben in deze situatie weinig voordeel bij het aanhouden van langlopende obligaties. Des te langer de looptijd/aanhoudperiode, des te groter het risico voor de belegger wordt, zoals inflatie- en koersrisico. Het heeft dan dus weinig zin om langlopende (staats)obligaties in portefeuille aan te houden.

Langlopende obligaties

Ten aanzien van de rentegevoeligheid, kunnen we stellen dat langer lopende obligaties gevoeliger zijn voor renteveranderingen dan korter lopende obligaties. Dit is op zich logisch, want de impact van een renteverandering op een obligatie die bijvoorbeeld nog maar 1 week loopt is veel minder dan op een obligatie die nog 30 jaar loopt.Op wikipedia kun je meer informatie vinden over de obligatiemarkt: https://nl.wikipedia.org/wiki/Obligatie

Duration

Dit verschijnsel wordt ook wel duration genoemd. Duration is namelijk een maatstaf voor de rentegevoeligheid van obligaties. Hoe langer de resterende looptijd, des te sterker obligatiekoersen reageren op een renteverandering en hoe hoger de duration. Je kunt de volgende vuistregel hanteren: stijgt of daalt de rente met 1 procent, dan fluctueert de waarde van de obligatie met 1 procent maal de duration.

Weten welke aandelen in een stijgende of een dalende trend zitten? Zie https://slim.beleggen.com/tradingnavigator