Wilshire 5000 Index meet prestatie Amerikaanse aandelen

De Wilshire 5000 Index is een veelomvattende markt gekapitaliseerd gewogen index, die poogt om de prestaties te meten van alle Amerikaanse aandelen. Middels de Wilshire 5000 Index kan dus ‘de polsslag’ van de gehele Amerikaanse markt worden gemeten.

Om te worden opgenomen in de brede Wilshire 5000 Index, moeten bedrijven een Amerikaans hoofdkantoor hebben. Ook dienen de aandelen van het fonds voornamelijk worden verhandeld op Amerikaanse beurzen. Het eigen vermogen dient te zijn samengesteld in de vorm van een REIT (Real Estate Investment Trust) of bijvoorbeeld gewone aandelen en is het noodzakelijk dat de aandelenkoersen (vrij) beschikbaar te zijn.

Wilshire 5000 Index op grote schaal gevolgd

De Wilshire 5000 Index wordt op grote schaal gevolgd door beleggers en de index staat ook wel bekend als de Dow Jones Wilshire 5000 Composite Index of de Dow Jones Wilshire 5000 Equity Index.

Wilshire 5000 Index voor het eerst gepubliceerd in 1975

De Wilshire 5000 Index werd voor het eerst in 1975 door Barron’s gepubliceerd. Hedentendage wordt de Wilshire 5000 Index nu vrijwel in alle belangrijke publicaties en mediabronnen gepubliceerd.

Rationeel beleggen is veel slimmer

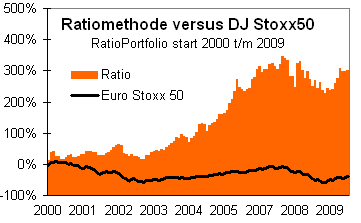

Door het combineren van de meest gebruikte kwantitatieve analysemethodes op de Euronext 100 en Next 150 signaleren we met behulp van geavanceerde software 1 maal per maand de 10 meest kansrijke aandelen. In de onderstaande grafiek is de ontwikkeling grafisch weergegeven:

Met deze gloednieuwe strategie zou vanaf 2000 een gemiddeld jaarrendement van 14% zijn behaald, echter zonder dat daarvoor een hoog risico werd gelopen. Over de gehele periode vanaf 2000 daalde de AEX met gemiddeld 7%. Het resultaat van de Ratiomethode lag dus jaarlijks gemiddeld 21% (!) hoger dan dat van de Amsterdamse hoofdgraadmeter.

De speciaal ontwikkelde software speurt de Euronext 100 en Next 150 af, op zoek naar de beste combinatie van parameters. Maandelijks ontvangt u een overzicht van de Top-10, de Top-5 en de ‘La crème de la crème’ aandelen zodat u desgewenst een bredere spreiding of tussentijds wijzigingen kunt aanbrengen.

Ondermeer de volgende bewezen strategieën worden gecombineerd bij het selecteren van de laagstgewaardeerde en daardoor meest kansrijke aandelen:

Koers-winstverhouding (Waardestrategie)

Winstkwaliteit (Groeistrategie)

Dividendrendement (Dogs of the Dow)